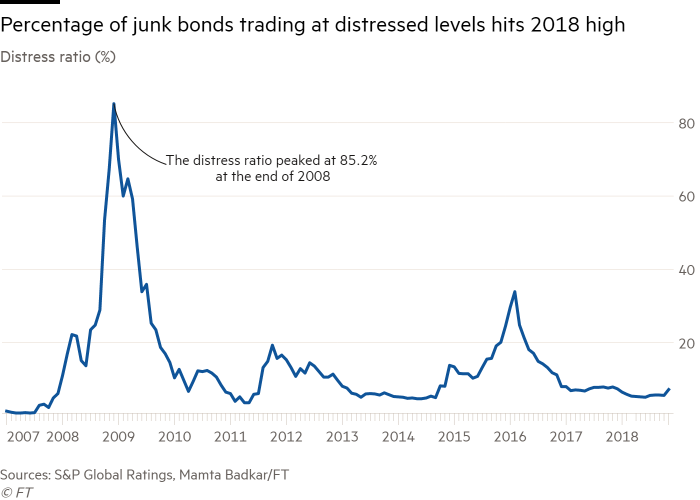

金融時報曾報導,2018年11月中的時候,美國高收益債券的危難比例(distress ratio)較前一個月增加了1.6%,上升至7.2%。

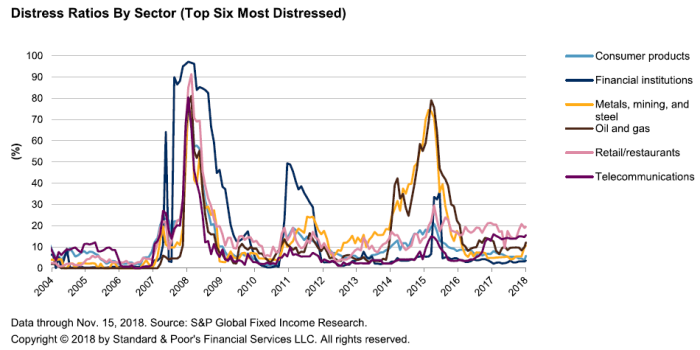

當中以受消費習慣改變的零售、餐飲與通訊類最為危急。除此以外,伴隨美國公債殖利率上揚,企業融資成本也越高,造成不良財務體質的企業出現投資警訊。

什麼是危難比例(distress ratio)?

危難比例(distress ratio)又稱賤售比率,是不良債信(distressed credits)占整體高收益債券的比重,常因景氣循環、公債利率上揚、企業獲利成長趨緩等因素,讓最低投資等級的企業不得不向外舉債,若比例上升,表示不良債信的資金需求增加,發債企業未來欠款不還的機率也會增加。

一般而言,違約率高的高收益債券所帶來的高報酬,是讓投資人願意冒著被違約的風險還願意投資的誘因,在2018年景氣擴張的環境下,高收益債券反而在利差擴大的狀況下,得到許多投資人的青睞。

但投資債券的收益,除了債券配息還有資本利得。債券的資本利得取決於公司的還款能力,當財務狀況良好時,債券市場的交易價格會上漲,反之,當公司財務變差,價格會下跌,投資人將承受債券價格損失,甚至連本金都拿不回來的風險,這與常聽到的債券違約率(default rate)息息相關。

什麼是違約率(default rate)?

債券違約率(default rate)是指債券發行公司無法按時償還本金或利息的比重。從歷史的經驗來看,債券違約率(default rate)是落後指標,但就邏輯而言也沒錯。

一開始,因為低利環境而使投資人紛紛對高收益債的投資趨之若鶩,接著景氣循環走到升息的狀態,高收益債與公債或投資等級公司債的利差減少,變得不具吸引力,但是因為升息導致不良債信公司的資金需求成本增加,只能發行更多債券,此時會先上升的是危難比例(distress ratio),等到這些公司真的還不出錢了,違約率(default rate)才會跟著上升。

2008年全球金融風暴爆發時,高收益債券的危難比例(distress ratio)一度達到85%,但違約率(default rate)到次年才創新高,且同期間高收益債券的危難比例(distress ratio)已經由高點下跌了,此時,高收益債價格已強勁反彈。

先行指標可能成為太敏感的假訊號

雖說高收益債券的危難比例(distress ratio)為先行指標,即時反映市場資金需求流動變化,但也要注意是否為市場的過度恐慌。在一定的範圍內,若整體低利率環境持續、企業營運及財務水準皆健康,高收益債券的投資人反而可以在升息前佈局。

如今回頭看2018年11月的情況,危難比例不但沒有2016年年初的飆高,更沒有持續造成市場的影響,因此看起來這次是假警報了。

想學更多美股投資?

歡迎填寫問卷,除了可以許願你想學的內容,更可以優先加入2019年鋒哥精心規劃的《投資美股的第一堂課》線上課程!

作者資料

- 畢業於倫敦大學院管理研究所,熱愛旅行,喜歡透過生活的細節觀察,了解時事脈動。門外漢誤打誤撞進入金融業,卻也愛上財金相關的一切,希望可以透過數字簡單說出背後動人故事。

最新文章

美股2019-05-30【美股投資】與時俱進,全美國數位用戶最多的金融公司!摩根大通到底在做什麼生意?

美股2019-05-30【美股投資】與時俱進,全美國數位用戶最多的金融公司!摩根大通到底在做什麼生意? 美股2019-05-28【美股投資】常聽人說「大摩」…摩根士丹利,到底在做什麼生意?

美股2019-05-28【美股投資】常聽人說「大摩」…摩根士丹利,到底在做什麼生意? 美股2019-05-28【美股投資】不只是銀行!金融巨頭高盛,到底在做什麼生意?

美股2019-05-28【美股投資】不只是銀行!金融巨頭高盛,到底在做什麼生意? 美股2019-05-25【美股投資】「高股息」優勢,美國銀行認為最好的7間石油公司股票(下)

美股2019-05-25【美股投資】「高股息」優勢,美國銀行認為最好的7間石油公司股票(下)