在 MoneyDJ、鉅亨網之後,現在又有一個新的中文ETF網站了:財經M平方的ETF專區。

財經M平方本身就是台灣總經資訊首屈一指的網站,因此其ETF專區也在這樣的優勢之下,提供投資人一個嶄新的「ETF 基本面資料庫」,讓投資人可以透過總經指標的研判,來進行 ETF 的投資決策。舉例來說,最知名的美股 ETF 當屬 SPY 了,在 SPY 的「基本面分析」中,就列舉了 15 個相關的總經指標提供給投資人參考:

那麼,財經M平方的這個ETF專區該怎麼用呢?以下我就分為五個情境,簡單介紹一下,讓投資人可以更為熟悉這些功能的使用方式。

一、尋找 ETF 相關的重要指標:

我這邊以 SPDR 黃金 ETF(GLD)為例,投資黃金的時候,應該要參考哪些指標呢?相信投資人都知道,黃金這種與通膨有關的資產,的確是要觀察許多總經數據,不過財經M平方有提供一個其他ETF網站反而不見得提供,卻很重要的數據,那就是 GLD 本身所持有的實體黃金持倉量(如下圖),這可說是 GLD 的籌碼分析了。

有時候你會看到,雖然金價下跌,但是黃金持倉量卻是增加的,那就表示雖然市場的價格下跌,但是資金卻持續湧進而買入,導致 ETF 必須持倉更多黃金,投資人還是相當捧場。

除此以外,也可以看到像是貨幣供給量、美元指數等與黃金息息相關的指標,投資人可自行進一步研究。

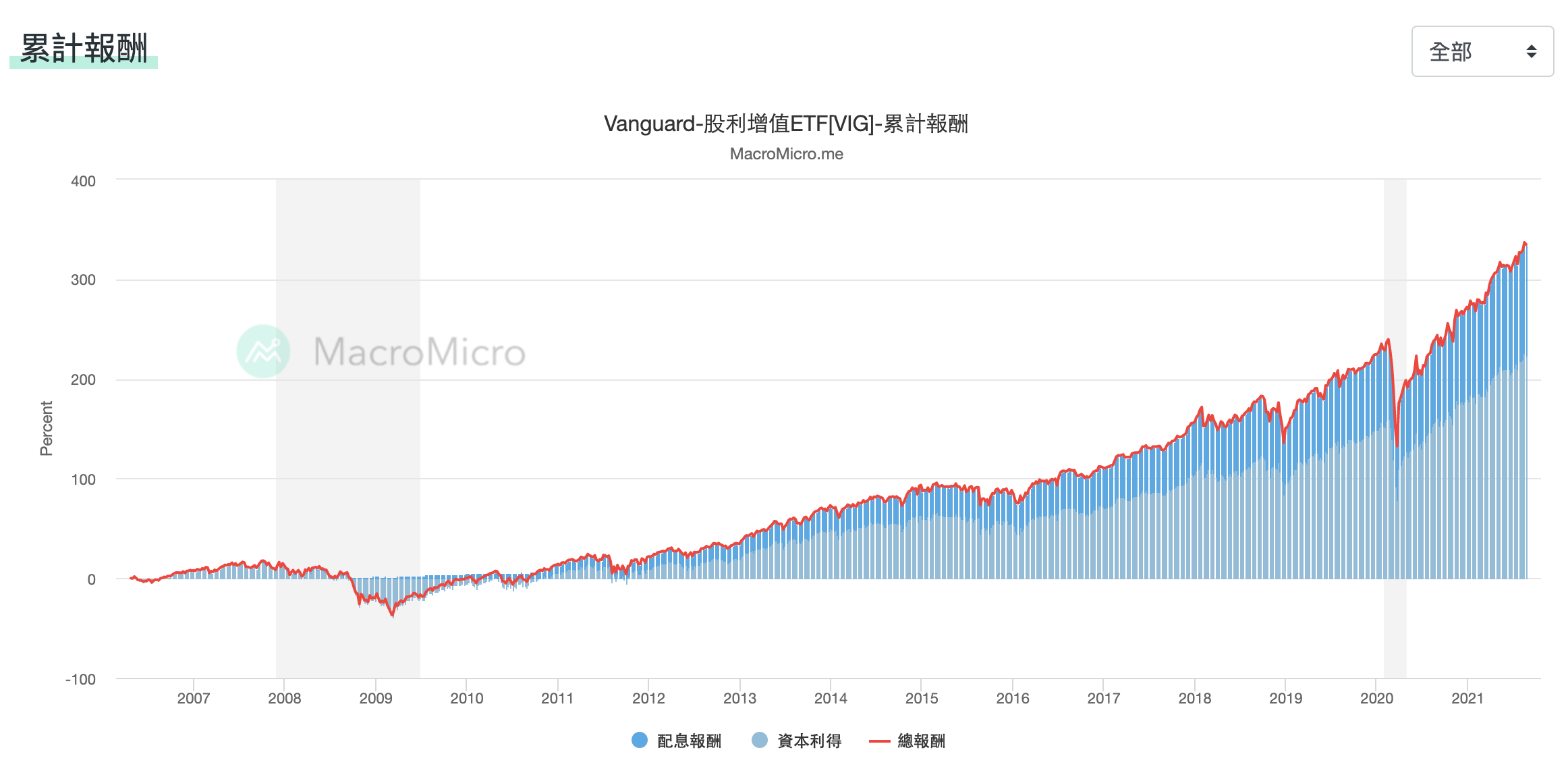

二、ETF 報酬來源的視覺化:

ETF 的報酬來源主要來自於兩個部分,一個是資本利得(也就是低買高賣所產生的價差報酬),一個是配息報酬,但是很少看到有將這兩者區分開來顯示的工具。這個功能對於以配息收益為主要目標的投資人來說相當重要,因此如果你想瞭解某一檔 ETF 的報酬來源,那麼就可以在財經M平方的ETF專區進行觀察,我這邊先以Vanguard的股利增值ETF(VIG)為例,可以清楚看到總報酬裡面,有哪些是配息報酬,有哪些是資本利得:

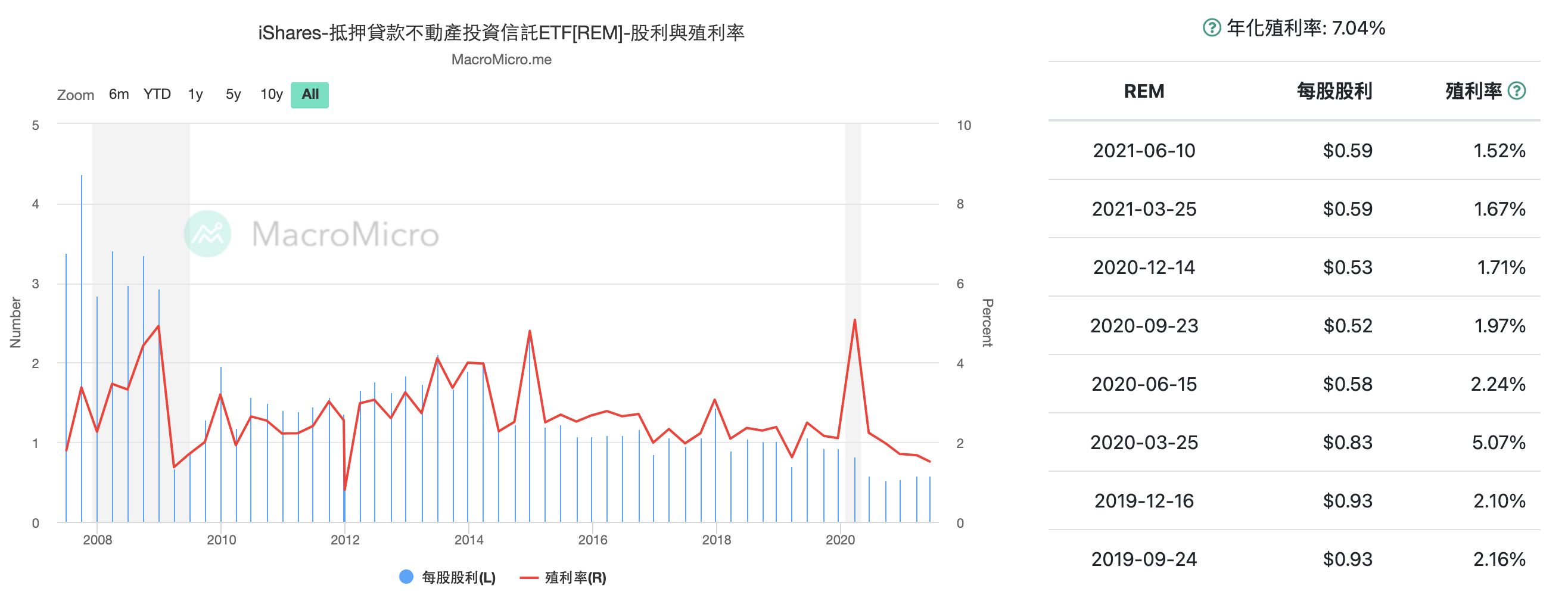

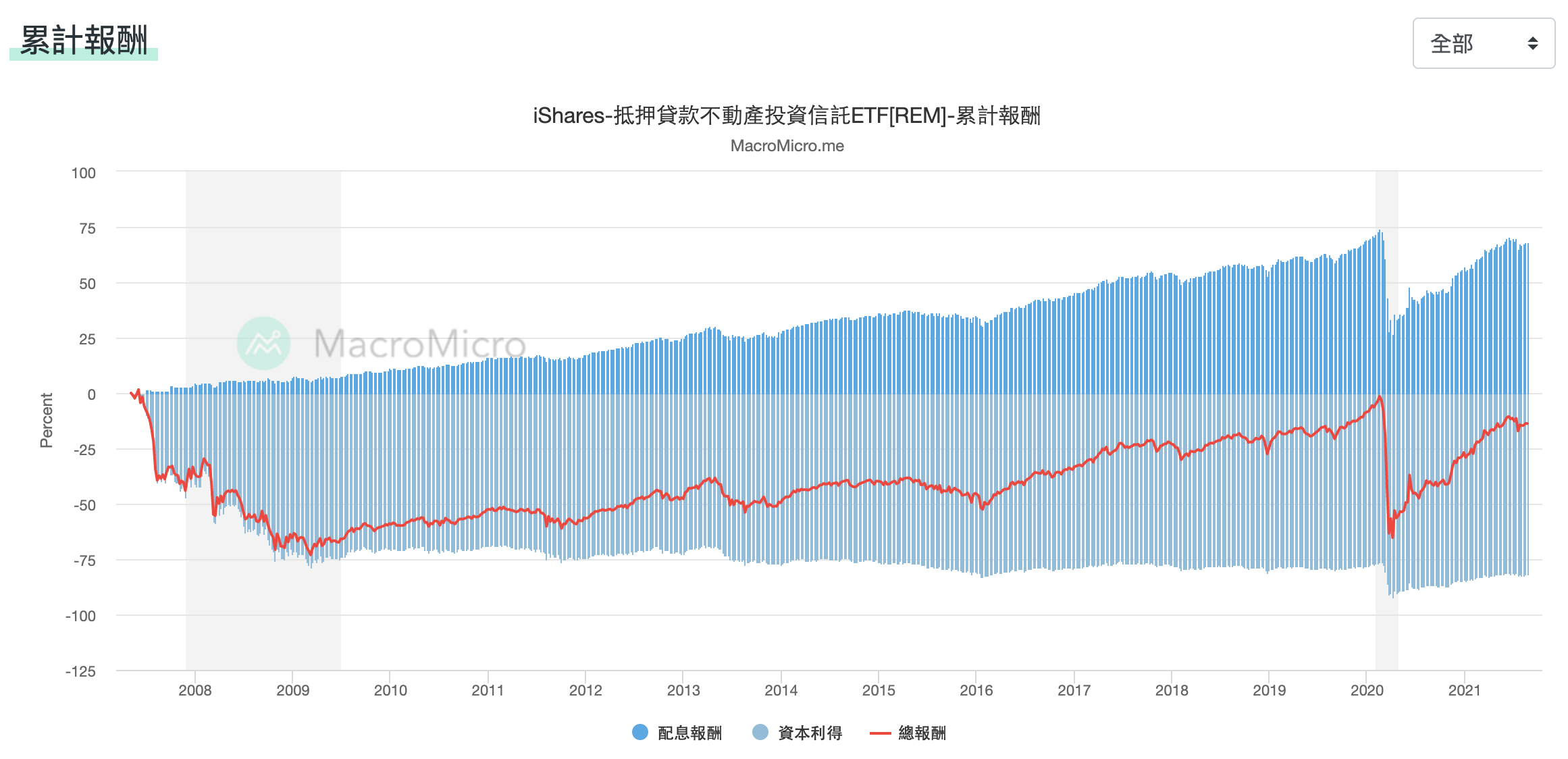

在這邊,我要舉另一個例子:REM,是 iShares 所發行的抵押貸款不動產投資信託 ETF,如果從配息資料來看,殖利率相當不錯,有 7.04%,前幾年甚至還超過 10%,對許多投資人來說深具吸引力。

但如果觀察報酬來源,你就會知道 REM 的配息報酬是正的,資本利得卻是負的,而總報酬也是負的,所以這檔 ETF 會讓你賺了配息,卻賠了價差,可能並不符你的投資目標:

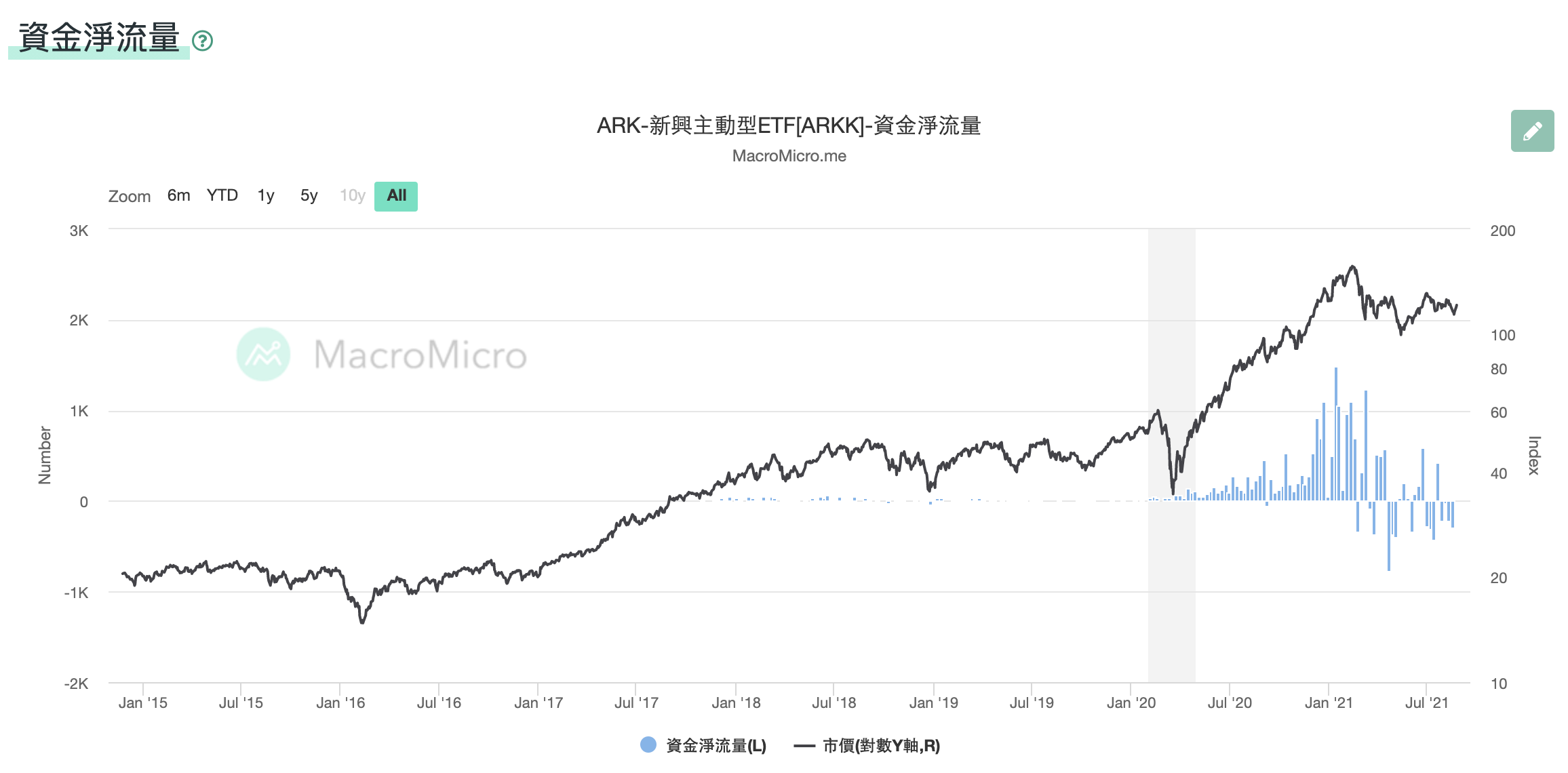

三、ETF 的資金淨流量:

這次我舉例的對象是 ARKK,相信許多投資人都很熟悉,是相當知名的主動型 ETF,由 Cathie Wood 所管理。但這檔 ETF 什麼時候開始受歡迎的?又是什麼時候開始情況沒那麼理想?其實看籌碼面的資金流向就很清楚了。雖然這檔 ETF 發行很長一段時間了,但是真正資金大幅流入,是在去年三月之後,而到了今年,則開始出現資金流出的情況。

四、ETF 的回撤曲線:

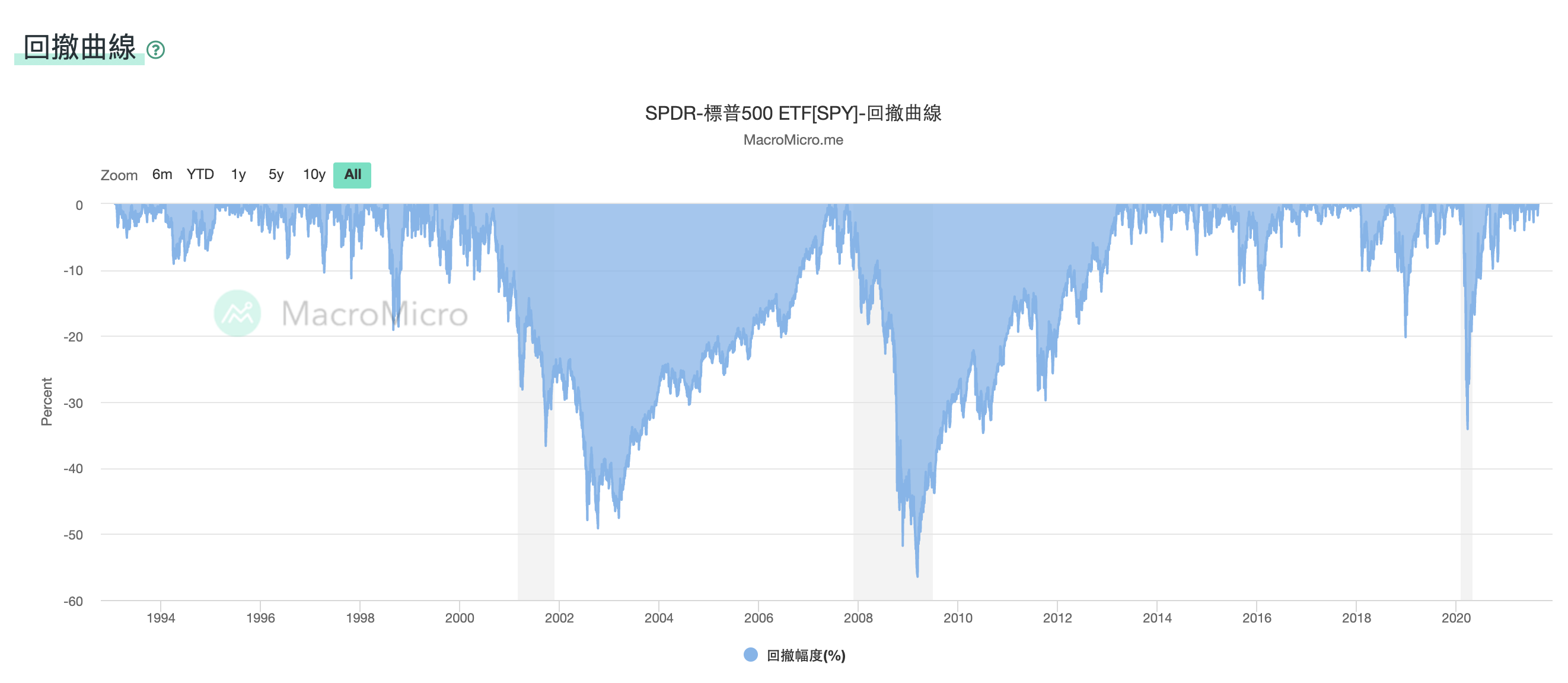

用來表現 ETF 風險有兩個主要數據,一個是波動程度的標準差,一個是最大跌幅。如果一檔 ETF 最大跌幅可能高達 50%,你是不是要考慮一下自己是否會受不了?像是 SPY 有兩次超過 50% 的跌幅,甚至在 2020 年 3 月的跌幅也有超過 30%!

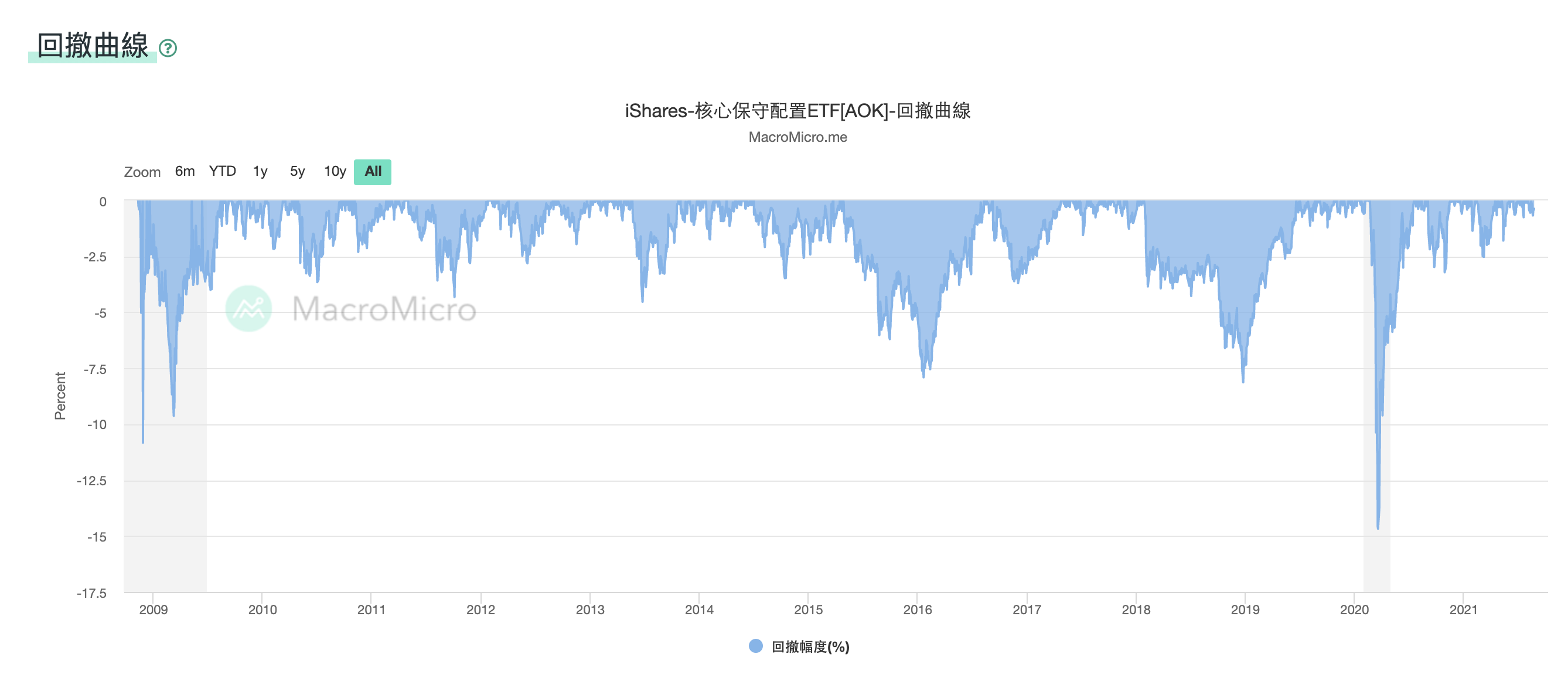

那該怎麼辦?其實最簡單的方法就是做資產配置,例如50%的股票和50%的債券,就可以大幅降低最大跌幅,同時平時的波動也會下降許多。接下來,我用相當保守的 AOK 來舉例,這是一檔會自動幫你資產配置與再平衡的 ETF,其股債比為 20:80,在 2020 年 3 月的最大跌幅不超過 15%!

五、ETF 的風險報酬比較:

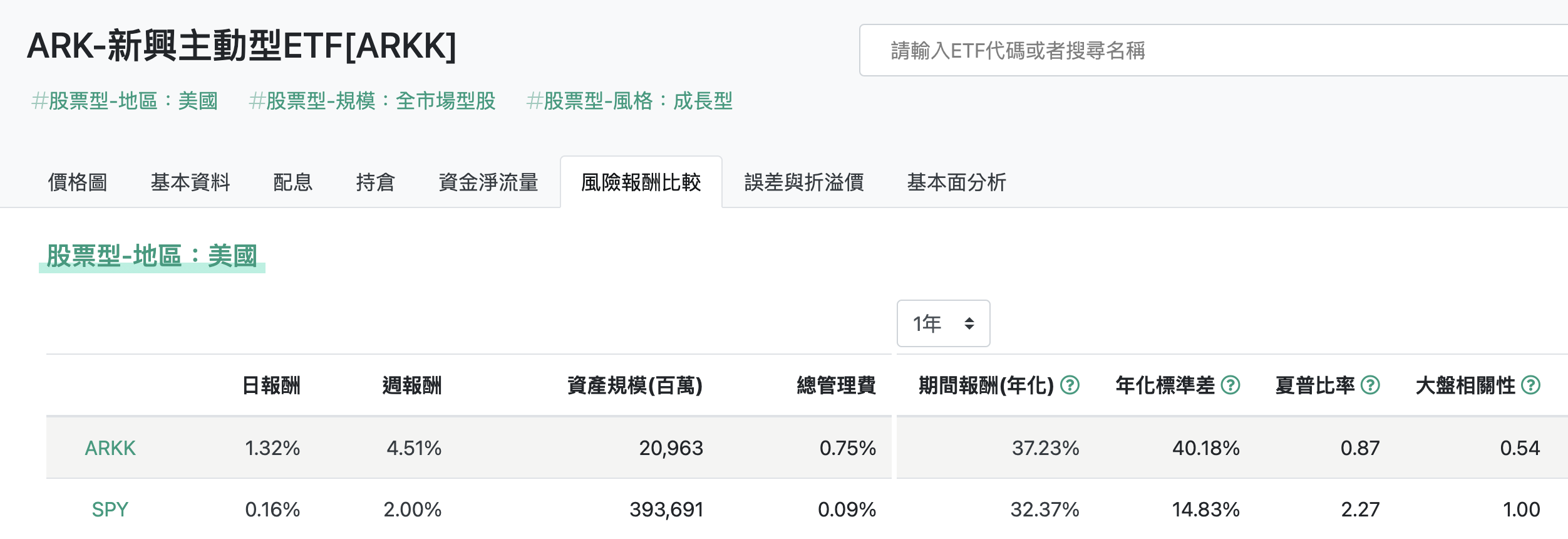

這次我們再用 ARKK 來當例子,ARKK 是最著名的主動型 ETF,如果看這檔 ETF 的風險報酬比較,可以看到過去一年,ARKK 的報酬率比 SPY 好一點,要說 ARKK 打敗大盤也不為過。但是問題在於 SPY 的投資人只承擔了 14.83% 的波動,ARKK 的投資人卻承擔了 40.18% 的波動,等於承擔了過大的波動,但是卻沒有換來高多少的報酬,並不划算。如果直接觀察夏普比率,就可以知道 SPY 的夏普比率是 2.27,比 ARKK 的 0,87 真的是好上不少啊!

以上就簡單介紹了財經M平方的ETF專區,各位投資人也可以自己探索一下這個嶄新的工具。如果想要進一步了解ETF投資,也歡迎報名第一屆台灣ETF投資年會。

想學更多ETF投資?

繼續閱讀學院的ETF文章,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?