在前面的文章裡面,我們已經分別介紹過 repo、負利率、資產購買計劃以及前瞻性指引了,可能最近比較關注財經新聞的投資人會問說:「那麼我最近常聽到的 YCC 呢?這不也是非典型貨幣政策嗎?怎麼沒介紹?」

原因在於,從 2008 年金融危機以來,實行殖利率曲線控制(YCC)的只有日本央行,而 YCC 其實是日本央行實施負利率政策失敗以後,在 2016 年才實施的第二輪政策。YCC 的運作模式是 repo、資產購買計劃以及前瞻性指引三種非典型貨幣政策的結合,所以在沒有詳細介紹這四種非典型貨幣政策以前,直接介紹 YCC 是講不清楚的。

所以,如果還沒閱讀這三項非典型貨幣政策介紹的讀者,強烈建議至少先把三篇文章讀完,再來讀這一篇。YCC 算是非典型貨幣政策的延伸補充包,就像是你買遊戲的 DLC (Downloadable Content)一樣。

既然只有日本央行實施過,那我們為什麼要介紹呢?原因在於大部份美股的投資人關心的 FED 自從 2002 年前主席伯南克的演講 ”Deflation: Making Sure “It” Doesn’t Happen Here” 開始,就有考慮這項貨幣政策了。到了 2020 年 3 月 20 日,論是路透社的這一篇 ”As Treasury yields rise, investors see possibility of Fed yield curve control”,又或者彭博社的這一篇 ” Central Banks Turn to Japan for Yield Curve Control Lessons”,都在闡述在武漢肺炎疫情的影響下,YCC 的可能性似乎都在提高。

同時,在美國經濟智庫 Brookings Institution 的文章 ”What is yield curve control” 裡面也提到,現任 FED 官員 Richard Clarida 以及 Lael Brainard 都有考慮 YCC,加上兩位前任主席葉倫還有伯南克也呼籲使用 YCC 的可能性,因此現在似乎是個很好的時機來寫這一篇。

殖利率曲線控制(YCC)的學術理論與歷史

照慣例一樣先從經濟學的理論開始吧!在探討 YCC 理論的學術文章裡面,寫得最好的是日本央行副總裁雨宮正佳在 2017 年日本央行內部會議裡面的這一篇 ”History and Theories of Yield Curve Control”,本文也是參照這一篇,再加上其他的文獻來說明。

首先,我們講了那麼多,但到底 Yield Curve Control 是什麼?所謂的 Yield Curve 指的是債券的殖利率曲線,而經濟學家提到的 Yield Curve Control 顧名思義就是控制債券的殖利率,尤其是控制長期債券的殖利率。

為什麼央行可以透過控制長期債券殖利率來救經濟呢?原因很簡單,如果長期債券的殖利率降低,就有更多的現金在市場上面流動,而政府能夠因此確保資金在企業之間流動,進而帶動股市以及經濟成長。

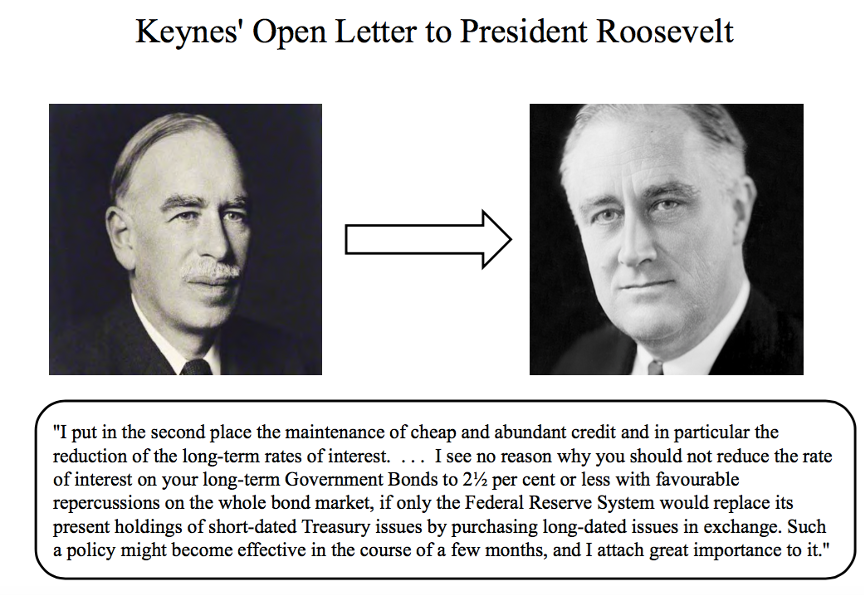

1933年,凱因斯提出將長期政府公債利率降低到 2.5% 甚至更低

最早提出這個理論的人,其實是現代總體經濟學之父--凱因斯,他於 1933 年寫給小羅斯福總統的信件中提到:「我將維持便宜以及大量信貸放貸第二位,尤其是降低長期公債利率….

在聯準會系統能夠將現在持有的短期債券以購買長期公債作為交換的方式下,我看不出來為什麼你不應該透過債券市場附買回計畫,將你的長期政府公債利率降低到 2.5% 甚至更低,這樣的政策或許將在未來的幾個月內變得非常有效, 而我想也會極其重要。」

在這邊你可以看到 YCC 的原型,就是透過購買長期公債的方式來將長期政府公債利率綁定在 2.5% 甚至更低,而由於政府大量購買長期債券,將導致長期債券價格升高,因為長期債券的價格與殖利率成反比,所以會導致長期債券殖利率降低,最終使得債券殖利率曲線扁平化,達到控制債券殖利率曲線的目標。

1941年,美國實施 YCC 拯救債市以撐過二戰

然而,當年的羅斯福並沒有聽取凱因斯的建議。不過到了 1941 年,美國倒是真的採取了 YCC,只是當時採取 YCC 的理由並非是為了拯救經濟,而是為了拯救債市,且當年的聯邦準備系統也沒有明說這項政策,而是讓市場自己去意識到。

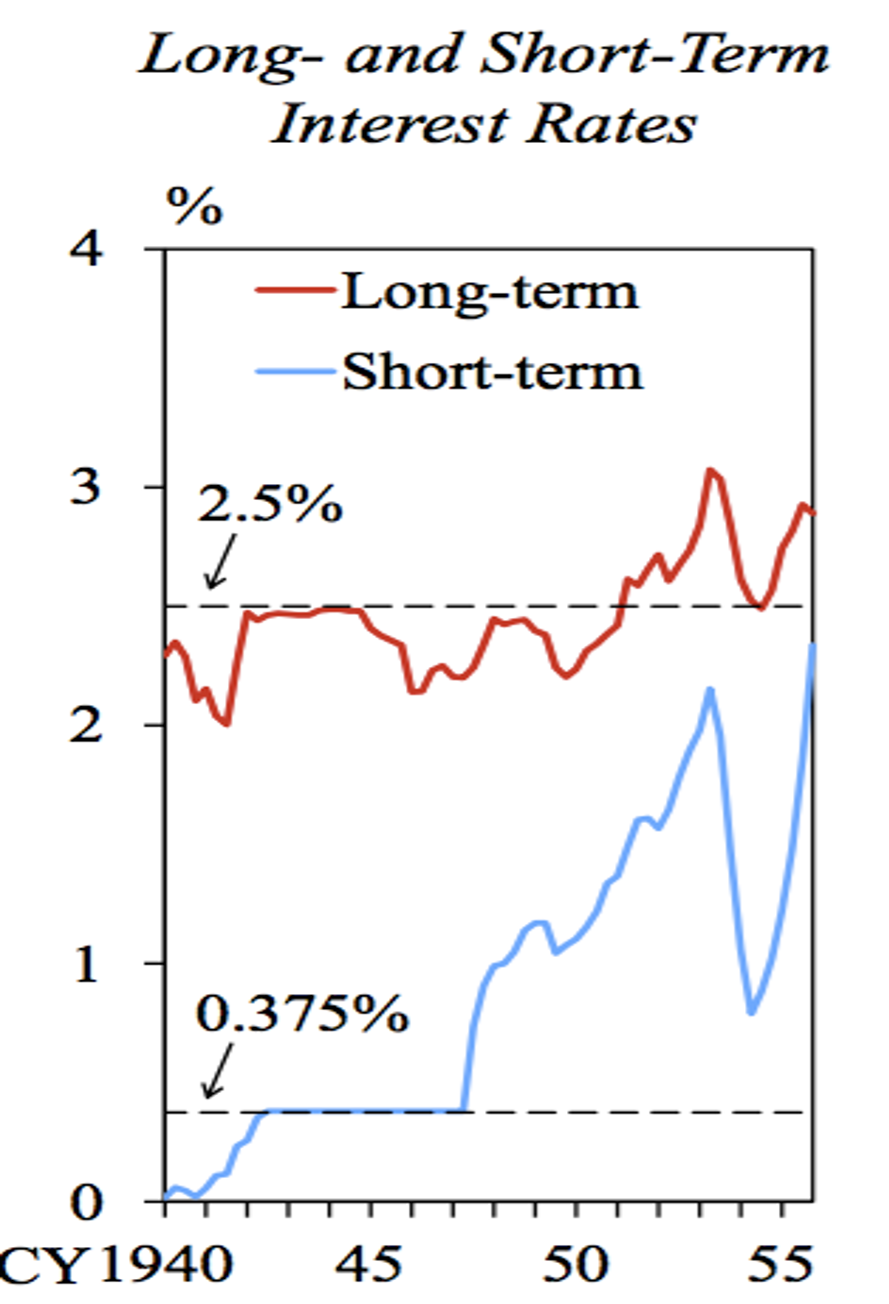

從下圖,你可以看到在當時 FED 很努力的在二戰期間維持長期利率在 2.5% 以及短期利率在 0.375%。

要注意的是,當時美國政府的目的並非為了總體經濟,而是由於二戰開打,為了避免美國債市崩盤,所以美國聯邦政府要盡量守住債市,同時當年的聯準會系統也盡力保持資訊隱密,更重要的是當年還是維持金本位主義,這些種種都使得當年的 YCC 跟今天的 YCC 會很不一樣。

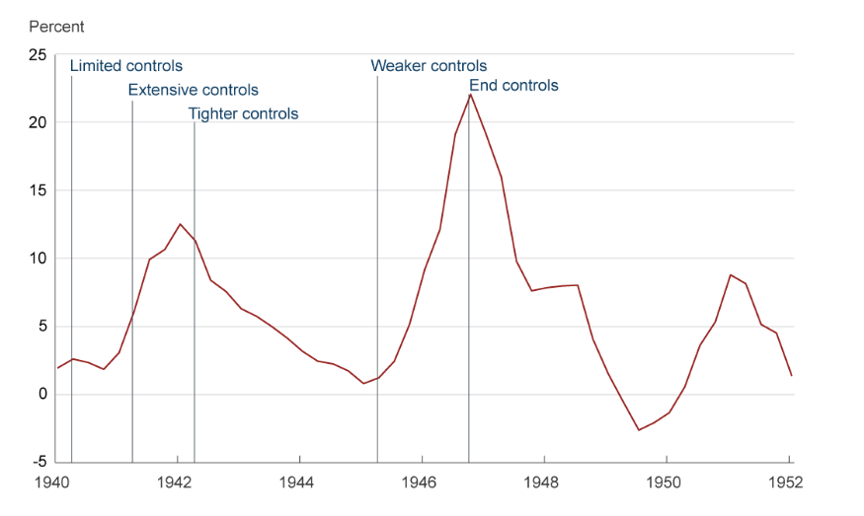

在二戰以後,為了拯救債市的下場其實就是通貨膨脹率飆高,尤其是在 1946 年,也就是放鬆了對於短期債券的控制以後的那一年,下圖出自於克里夫蘭聯準會的報告提供了很清楚的紀錄。

在這之後韓戰爆發,戰爭時期的貨幣政策解除,FED 通過了一個稱為「Accord」的法案,只允許 FED 購買美國短期國債(俗稱的 T-Bill)來影響長期以及短期利率,在這時候大部份經濟學家還是相信,央行是能夠透過公開市場操作,來影響不單單只是短期市場利率,甚至長期市場利率。

1960年代,市場開始認為無法影響長期利率,焦點轉向貨幣供給

不過到了 1960 年代,當時歐洲以及日本的經濟復甦,導致許多資金從美國流出,由於當時還是金本位主義,美國一方面為了保衛美元的主導地位,另一方面為了要促進國內經濟,於是就採用了所謂的扭轉操作,試圖提高短期美債的殖利率,使得投資人願意將資金流入美國市場。

另一方面,又提高長期美債利率,試圖拯救經濟。正如同我在資產購買計劃一文裡面也有提到這種扭轉計畫,後來發現是失敗的,儘管很多優秀的經濟學家,像是諾貝爾獎得主 Tobin 為其背書,然而扭轉操作還是失敗,原因在於單純透過資產購買計劃,幾乎是不可能影響長期利率。

所以人們開始覺得影響長期利率本身是一件不可能的事情,於是經濟學家們開始專注在短期利率,甚至到了後期,凱因斯學派有關於利率的討論逐漸衰退,而貨幣學派的傅利曼開始崛起,人們開始不在乎短期利率或者長期利率,而是更在意貨幣供給量本身,原因在於當時的主流經濟學家們認為,殖利率曲線並非影響人們就業以及通膨的主因,真正要在意的是貨幣供給量,例如M1、M2。

這樣的觀點儘管被柴契爾夫人以及雷根總統所喜愛,但是結果卻很糟糕,在當時產生了非常嚴重的失業率以及通貨膨脹。

1980年代,央行總體經濟學的現代化:低通膨、低失業率的貨幣政策

最終到了 1980 年代,現在主流的 DSGE 模型(動態隨機一般均衡,Dynamic Stochastic General Equilibrium)才開始問世,透過 DSGE 模型,經濟學家如 John Taylor 提出要透過央行利率影響短期債券利率來調節失業率以及通膨率這兩個主要目標,這段時間在總體經濟學的歷史上,被稱為 Great Moderation,象徵著央行總體經濟學的現代化:一個低通膨、低失業率的年代,而這 20 多年時間的貨幣政策,則是被人們稱為典型貨幣政策。

到了 2008 金融危機過後,非典型貨幣政策開始問世,你可以看到央行又開始專注在不單單只是短期債券利率,也開始專注在長期債券利率,尤其是在資產收購計畫裡面,許多央行又開始購買長期公債,而所謂 YCC 的政策,其實就是一個直接表明央行要再一次影響長期債券利率的決心。

希望透過這一段簡單的總體經濟學的歷史,讀者可以意識到,現在的 YCC 跟二戰時候的 YCC,其實有著本質上的不同,同時讀者也可以體會到,為什麼 YCC 可以說是作為非典型貨幣政策時代的一個集大成政策。

實際上,央行如何操作 YCC?

那麼現實上 YCC 如何運作呢?目前積極討論的是日本央行以及 FED,我會先介紹日本央行的操作以及成果,接著來介紹 2010 年從 FED 內部研討會的內容,來講述 FED 可能採取的措施,以及 YCC 可能帶來的影響。

日本央行的 YCC 經驗

首先是日本央行在 2016 年的 QQE + YCC,正如我前面提到的,這是 repo、資產購買計劃以及前瞻性指引的結合。

在日本央行的操作上,YCC 有兩個具體的方向:

1. 透過 QQE(量化以及質化寬鬆)來達到殖利率曲線控制的目的。

2. 承諾以觀察到的 CPI 來做出超越 2% 通膨的承諾(詳情請見日本央行行長黑田東彥在 2016 年於 Brookings Institution 做出的報告:Quantitative and Qualitative Monetary Easing (QQE) with Yield Curve Control)。

首先是 QQE,所謂的量化寬鬆,其實就是先前提到的資產購買計劃,而質化寬鬆則是在 repo 那一篇提到的貸款延展計畫,而透過直接收購債權,並且以殖利率為目標來進行 QQE,則可以達到 YCC 的效果。

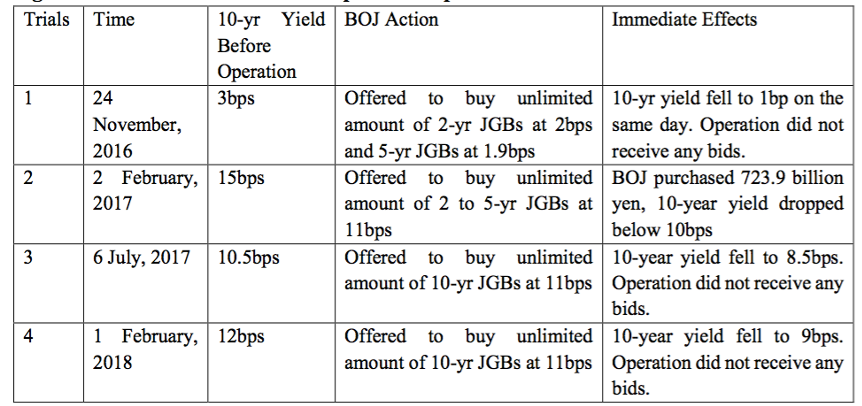

例如在 2016 年 11 月 24 日,日本央行宣布會無限以 2 個基準點的債券殖利率價格,收購 2 年期日本公債,並且以 1.9 個基準點的價格收購 5 年期公債。又或者在 2017 年 7 月 6 日宣布會無限以 11 個基準點的價格購買 10 年期公債,下表出自於受僱於聯準會紐約分行的哥倫比亞大學,分析日本 YCC 的研究報告,對過去日本的 YCC 有詳細的描述,值得注意的是這項計畫的負責人是 Richard Clarida 是現任 FED 副主席,同樣具有投票權,這樣一來是不是 FED 進行 YCC 的可能性就更高了?

你可以注意到,在一開始的時候 YCC 的實施並非直接購買 10 年期公債,而是購買 2 年期以及 5 年期公債,後來才變成 2-5年期公債,更後來則是 10 年期公債。

在伯南克的一篇文章 ” What tools does the Fed have left? Part 2: Targeting longer-term interest rates” 裡面有提到,這樣的好處在於 YCC 的時間不會拉得很長,因為你可以在 2020 年宣布你只買 2025 年到期的債券,2025 年債券到期以後,FED 的所有資產購買計劃就立刻停止了,不會有太大的風險。

相對而言,直接買 10 年期公債容易使得央行綁手綁腳,因為如果這十年內通膨發生變化,央行還是持有 2030 年到期的長期公債,假設真的發生像是二戰戰後的通膨,央行會變得綁手綁腳。

然而只購買中期公債(例如 2 年期或者 5 年期)是否真的能夠有效達到 YCC 影響長期債券殖利率目標呢?這就取決於央行的前瞻性指引是否做得充足了,因為央行如果能夠傳遞給市場非常明確訊息,市場也預期央行會這樣做的話,央行其實不需要怎麼動作就能夠達到 YCC 的目標,因為市場會提前反應,這也就是為什麼日本央行在 QQE + YCC 的時候,需要承諾 2% 以上的通膨。

日本央行實施 QQE + YCC 的第二個政策重點,就是承諾會超越觀察到 CPI 的 2% 以上作為目標來執行YCC,這就是我在前瞻性指引一文裡面提到的「狀態目標綁定」指引,也就是央行透過一個非常客觀的 CPI 數據,而非自己衡量以及預估的 CPI 數據來作為政策的指引,這樣的結果能夠使得市場更加相信央行的說詞。

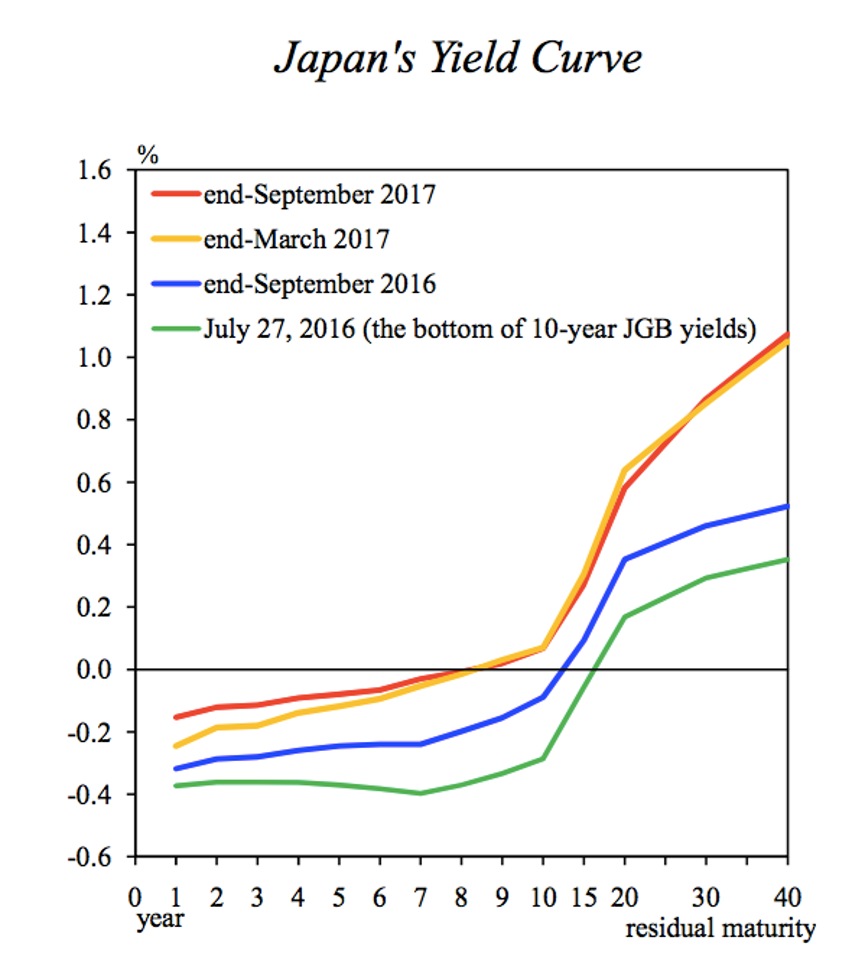

從日本央行對於 YCC 的實施,你可以看到不同的非典型貨幣政策交叉使用,才能使 YCC 效果達到最大化。下圖出自於另一位日本央行副行長:中曾宏,在紐約聯準會有關日本實施 YCC 的心得報告:”Evolving Monetary Policy: The Bank of Japan’s Experience”。

在下圖中,你可以看到日本央行執行 YCC 的時候,反應都非常快,從這一點來看,這三種非典型貨幣政策的交互使用來達到 YCC 的效果非常強大。

出自” Evolving Monetary Policy: The Bank of Japan’s Experience”

那麼市場對於 QQE + YCC 的反應呢?首先是日幣的大幅貶值, 然而維持的時間不長,大概不到幾個禮拜的時間,日幣又升值回去了,而日本股票隨著日幣的貶值而走高,卻也跟著日幣的回穩而走低。

現在回過頭來看,日本央行的 QQE + YCC 可以說是成功的,至少有達到把通貨膨脹拉起來,以及避免日本陷入流動性陷阱的這兩個大目標。

然而,對於日本來說,現在問題反而出在金融市場的不穩定,原因在於許多資金都從債市移轉到了相對較高風險的海外貨幣計價的資產以及股票上面,而最慘的反而是那些因為法律規定要持有一定比例債券,而不能將手上債券賣出的政府單位以及退休基金,同時日本央行的資產負債表也膨脹到了史無前例的境地,這些 YCC 帶來的負面效應,直到今天依然是日本央行在努力處理的後遺症。

FED 會不會實施 YCC?

那麼大家最關心的美國呢?FED 如果實施了 YCC 的話,會是什麼樣子?又會對市場造成什麼衝擊呢?在 2010 年的時候,美國正在實行 QE2,然而如同在資產購買計劃以及前瞻性指引兩篇文章裡面說明的那樣,效果其實不好,當時的一篇會議紀錄 ”Strategies for Targeting Interest Rates Out the Yield Curve”,FED 列出了三種不同的實行方案,這篇文件在 2016 年才因為聯邦法而解密,我們就來根據這篇文件來分析 FED 可能會如何實施 YCC 吧!

首先在這篇文件裡面,FED 認為無論是 QE 或是 YCC,兩者的終極目標都是為了降低長期債券的利率,QE 充滿了不確定性,但是 YCC 卻相對而言可以保證目標達成,不過 YCC 的成本會高很多。

這篇文件用了簡單的供給及需求來說明為什麼如此,有興趣的讀者可以自行參閱,不過基本的概念是 QE 因為已經設定好了一定的量或者日期,所以儘管 FED 可以影響債券的供給,但是如果市場的債券需求因為 QE 產生的不確定而減少的話,那麼 QE 會無法達成原本降低債券利率的效果。相對來說 YCC 已經事先設定了債券目標價格了,所以 FED 有理由以及手段不斷去透過影響債券供給來提高債券價格,並且減少市場的不確定性來達到影響債券利率的目標。

儘管 FED 認為在 2010 年的時候還沒必要採取 YCC 這樣劇烈的手段,但卻有提出三種不同的策略來達到 YCC 的目標:

1. 政策訊息方法(policy signaling approach)

2. 漸進式方法(Incremental approach)

3.長期方法(long-term approach)

所謂的政策訊息方法(policy signaling approach),其實就是伯南克在 Brookings institution 那篇 “What tools does the Fed have left? Part 2: Targeting longer-term interest rates” 裡面提到的方法:以到期日為基準點來設定購買債券價格,達到殖利率曲線控制的目的。

舉例來說,現在是 2020 年,而 FED 可能說我要以 25 個基準點的債券利率價格購買所有在 2024 年到期的債券,無論是幾年都一樣,反正 2024 年到期的債券我就買。這樣的政策其實就是資產購賣計畫以及前瞻性指引的結合,因為很明確的設定了一個日期,而且也明確設定了 FED 對於長期利率的目標,因此如果成功的話,你會看到市場債券利率變化得非常快。

問題在於,這種方法基本上都是以 2-5 年期的公債為主,因此很有可能達不到 FED 原本要降低長期債券殖利率的效果,這就取決於央行的溝通能力以及市場是否相信央行,因此前瞻性指引這項非典型貨幣政策扮演了關鍵的角色。

事實上你也可以看到,日本央行在 2017 年 2 月 2 日就是採取這種策略,以 11 個基準點的債券利率價格買進所有 2-5 年期的日本公債,效果其實還算不錯,在實行以前日本央行公債殖利率在 15 個基準點,在實施以後掉到了 10 個基準點以下。

另一個淺在的問題是,如果經濟在 2024 年以前就復甦了呢?那麼央行持續收購 2024 年以前到期的所有公債,很可能會使央行的資產負債表產生問題,同時 FED 可能會希望提早結束計劃,但是又不能輕易脫手債券,進退兩難。

第二種漸進式方法(Incremental approach)跟第一種政策訊息方法很像,但專門處理債券脫手的問題。例如央行原本也是預估應該要宣布持續購買所有到 2024 年以前到期的債券才能解決現有的經濟問題,然而 FED 會採取漸進式的方法,先宣布購買到 2022 年以前到期的 2-5 年期債券,假設這樣就可以奏效的話那麼就停止,如果不行的話,繼續延展到 2023 年甚至 2024 年,採取一步一步摸著石頭過河的方式。

這樣的方式好處當然是能夠給央行很大的政治操作空間,而且因為時間較短,所以在政治上面也比較容易得到支持,同時還可以維持原本影響債券殖利率曲線的目標。

但是問題在於這種策略對於 10 年期公債利率的影響更小,而且很可能變成刺激力度不夠,儘管表面上看起來兩者都是影響到 2024 年,然而一口氣影響到 2024 年以及 2020-2022 年再加碼 2022-2024 年的兩種做法,對於市場信心的影響不同,很可能會加大市場的不確定性。

第三種長期方法(long-term approach)則是針對上述兩者無法直接影響到長期債券利率做出的改善, 直接以特定的價格收購 10 年期公債,好處當然是對於長期債券利率的直接影響,日本央行後期就是採取這種方法,而且以提供市場資金流動性來講,這種方法是最有效的。

然而問題也很顯而易見,對於 FED 來說會很難脫身,事實上日本央行直到今天都還在思考要怎麼適當的執行當年 YCC 的退場計畫。

在 2010 年的那篇報告,以及 2018 年 FED 委託哥倫比亞大學的報告 ”BANK OF JAPAN: JAPAN YIELD CURVE CONTROL REGIME” 中都有指出,依照目前的情況,最有可能策略的其實是漸進式的方法,因為無論在政治上面或者經濟上面,都是相對可行的。下表我簡單整理了一下這三種實施 YCC 的方法優缺點:

| 政策訊息方法 | 漸進式方法 | 長期方法 | |

| 方法 | 事先設定目標日期以及價格,以這樣的價格購買 2-5 年期公債。 | 事先設定目標日期但是分段實施,同樣以特定的價格購買 2-5 年期公債。 | 直接以目標價格購買長期公債。 |

| 優點 | 在 FED 有效採取前瞻性指引的情況下,會是最有效的刺激經濟方法,有著相對而言容易脫身的本質。 | 政治上面更容易被接受,是三種方法裡面最容易脫身的一種,後遺症最小。 | 非常直接的影響長期利率,對於市場可以提供大量的流動性。 |

| 缺點 | 對於影響長期利率的效果可能不足,如果經濟復甦比預想的還快,FED 會很麻煩。 | 對於影響長期利率的效果最小,市場可能誤解 FED 的策略。 | FED 會非常難脫身,市場可能會充滿不確定性而把資金轉向風險資產。 |

若 FED 實施 YCC,對市場會有何影響?

我想最顯而易見的是「美元會瞬間貶值」,甚至會比 QE 的時候貶值得還要更嚴重,原因在於 YCC 在本質上面會是個比起 QE 還需要更多現金來實施的貨幣政策,而在美國 10 年期公債這種相對低風險資產受到政府操作的情況下,投資人自然而然會事先把資金轉成他國貨幣,投資到其他國家的資產,然而這只是短暫的情形,長期來看影響匯率的因子還有很多。

隨著美元貶值,自然而然許多「美國企業會受益」,同時你也會見證美股有著大量的資金湧入,因為除了把原本位於長期美債的資金轉移到海外資產以外,另一個現象就是資金會移動到股市當中。

長期來看,我們無法確定美股以及美債的相關係數是否會產生巨大的變化,因為在這種操作裡面美債的價格已經被制定了,而美股的價格則可以自由移動,很可能在這段時間內,投資人如果要做資產配置的話,需要去尋找「股債平衡」以外的新策略。

現階段,隨著 YCC 的可能性不斷地提高,讀者們透過閱讀這篇文章可以理解 YCC 的前因後果,至少在 YCC 真的實施以後,能夠事先知道 FED 可能採取什麼行動,而自己要如何在這種新的政策當中建立起適合自己的資產配置。

在下面我也整理了美國在二戰時候的 YCC、日本的 YCC以及根據 2010 這篇 memo 下的 YCC 比較表,希望讀者能夠意識到二戰時候的 YCC 跟現在的 YCC 有著本質上的不同,而隨著 YCC 可能是所有非典型貨幣的集大成,這一系列文章大概也告一段落了,除非日本央行又有什麼創意出現?

| 二戰期間聯準會 YCC | 日本央行 YCC | 2010 年聯準會 memo的 YCC | |

| 動機 | 儲備戰爭資金,維持美債市場不要崩盤。 | 刺激通膨,作為安培經濟學三支箭的延伸。 | QE2 以外,FED 尋求更多刺激經濟的方法。 |

| 市場溝通策略 | FED 沒有明確說明 YCC 的目標,但是在 1942-1943 年的時候,市場自己意識到了。 | 1. 日本央行用超越 2% CPI 通膨的前瞻性指引 2. 對於日本 10 年期公債的殖利率目標稍微模糊,只說了要維持在 0% 左右,沒有明確說明到底是多少。 | 在 memo 裡面,FED 建議要有非常明確的債券目標價格。 |

| 實施 | 直到 1947 年為止,持續以 2.5% 的債券價格收購長期公債,對於短期公債在 1945 年以後就放寬了。 | 從 2016 年只收到 2-5 年期公債,變成 2017 年收購 10 年期公債。 | 最有可能採取漸進式方法,以分批到期的模式購賣,然而實際上沒有人知道會用哪一種。 |

| 脫離政策 | 1951 年的 Accord 法案直接宣布脫離,並讓市場決定債券價格。 | 到 2020 年的今天為止,日本央行還是在想辦法脫離 YCC 的影響。 | 脫離政策在 memo 裡面有大量的篇幅,因此以政策訊息方法以及漸進式方法兩者為主要實施策略。 |

延伸閱讀

【美國總經】非典型貨幣政策:repo 以及 reverse repo

【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)

【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE

【美國總經】非典型貨幣政策:前瞻性指引

【美國總經】非典型貨幣政策:殖利率曲線控制(YCC)

想學更多投資?

繼續閱讀學院的投資學教材,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

作者資料

最新文章

美股2020-04-09【美國總經】非典型貨幣政策:殖利率曲線控制(YCC)

美股2020-04-09【美國總經】非典型貨幣政策:殖利率曲線控制(YCC) 美股2020-04-03【美國總經】非典型貨幣政策:前瞻性指引

美股2020-04-03【美國總經】非典型貨幣政策:前瞻性指引 美股2020-03-30【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE

美股2020-03-30【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE 美股2020-03-27【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)

美股2020-03-27【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)