先前已經探討過 repo 和負利率,再回顧一下央行有四種非典型貨幣政策:

- 負利率(Negative Interest Rate,NIR)

- 延展貸款操作(Extended Landing Operation,LO)

- 資產購買計劃(Asset Purchase Program,APP)

- 前瞻性指引(Forward Guidance,FG)

這四種非典型貨幣政策到底差異在哪裡呢?以武俠小說來講的話,repo 那種延展貸款操作算是太極拳那種借力打力,沒有固定的形式可以隨機應變;負利率則是七傷拳,不小心會連自己都打到吐血,但是能夠使出好幾倍的力量。之後會介紹的前瞻性指引則像是內功心法,有前瞻性指引輔助,無論是哪種貨幣政策,成效都會好很多;資產購買計劃則是降龍十八掌那種大招,配合強大的內功就很強大, 但是沒配合好,也會內傷導致殘廢。

什麼是資產購買計劃?

跟 QE 有什麼差別?

接下來,本文就要介紹所有非典型貨幣政策裡面,最強大也最有名的「資產購買計劃」(Asset Purchase Program,APP),之所以有名,是因為大家應該都聽過在這個分類最著名的項目:量化寬鬆(Quantitative easing,QE) 。

在深入探討之前,必須要認知的是購買資產這種事情所有央行都在做,這叫做公開市場操作(Open Market Operation),基本上購買的資產以長期公債居多。然而資產購買計劃之所以被視為非典型貨幣政策的原因,在於:

1. 它的規模往往都很大,所以在美國的文獻你更常看到的是它被稱為 LSAP(Large-Scale Asset Purchases,大規模資產購買)。

2. 它除了買公債以外,還買了私人企業債以及其他的各種資產。

目前最早可以追溯到的資產購買計劃,是 1961 年由甘迺迪政府以及 FED 一起執行的扭轉操作(Operational Twist)。基本操作就是賣短債、買長債,聯邦政府買進 1-5 年的國庫券,而由聯準會賣出短期債券,目標是壓低長債利率或是拉高短債利率,然而這一次的操作成效並不好。

經過了幾十年的沈寂以後,2001 年的日本央行才開始再採取類似的措施,買進 13 兆日幣的公債。隨後則是英國央行、美國聯準會等陸續加入,到目前 2020 年為止,採取過資產購買計劃大概有七間央行:歐洲央行(ECB)、瑞典央行(Riksbank)、瑞士央行(SNB)、墨西哥央行(BoM)、英格蘭央行(BoE)、聯準會(FED)以及日本央行(BoJ)。

資產購買計劃的學術理論怎麼說?

先來談談學術上資產購買計劃的理論,我引用的是 Williams (2011)年的這篇 “Unconventional Monetary Policy: Lessons from the Past Three Years” 提到的兩個通道:

1. 訊息通道(signaling channel),以及

2. 投資組合通道(portfolio channel)

訊息通道的概念其實相對容易理解,央行透過大量的資產購買企劃,傳遞央行非常有可能透過其他有必要的措施,不惜一切代價來促進貨幣刺激。這樣的訊息能夠透過兩種方式來降低長期債券殖利率:1. 它(資產購買企劃)會降低對於短期利率的未來展望,如果投資人預期未來的利率會是低點的話,那麼長期公債的殖利率自然會被拉低。2. 它降低了對於未來展望的不確定性,因此降低了長期債券的持有風險,所以公債的殖利率也會被拉低。

投資組合通道則是比較複雜一點,而且有很多不同的理論。原因在於教科書中的經典資產模型:資本資產定價模型(Capital Asset Pricing Model,CAPM)不允許債券的供給影響債券的價格,而我們知道債券價格與殖利率呈反比, 所以理論上 FED 購買更多的債券,也不會拉低長期公債的殖利率。

然而如果我們看諾貝爾獎得主 James Tobin 的投資組合平衡理論(Portfolio balance theory)的話,我們可以假設市場上有不同的投資者,每位投資者儘管都符合 CAPM 的理論,但是對於資產有不同的偏好的話,那麼有限度的套利就可以在資產上存在,而根據這個理論,我們就能夠發現 FED 購買債券是能夠影響到長期公債殖利率。

事實上 James Tobin 本人就是提出上面提到的扭轉操作的經濟學家,他的理論就是根據投資組合平衡理論,然而當年的效果實在不彰,因此才被淡忘。

目前的經濟學家比較注重的是訊息通道,這就是為什麼我在一開始的時候,提到資產購買計劃這個強大的招式必須配合前瞻性指引這一套強大的內功才能發揮威力,因為前瞻性指引就是訊息通道的展現,詳情會另外寫一篇探討前瞻性指引的文章。

現實上各國央行如何操作資產購買計劃?

首先有一種是固定式的的購買,另外一種則是有彈性的購買。

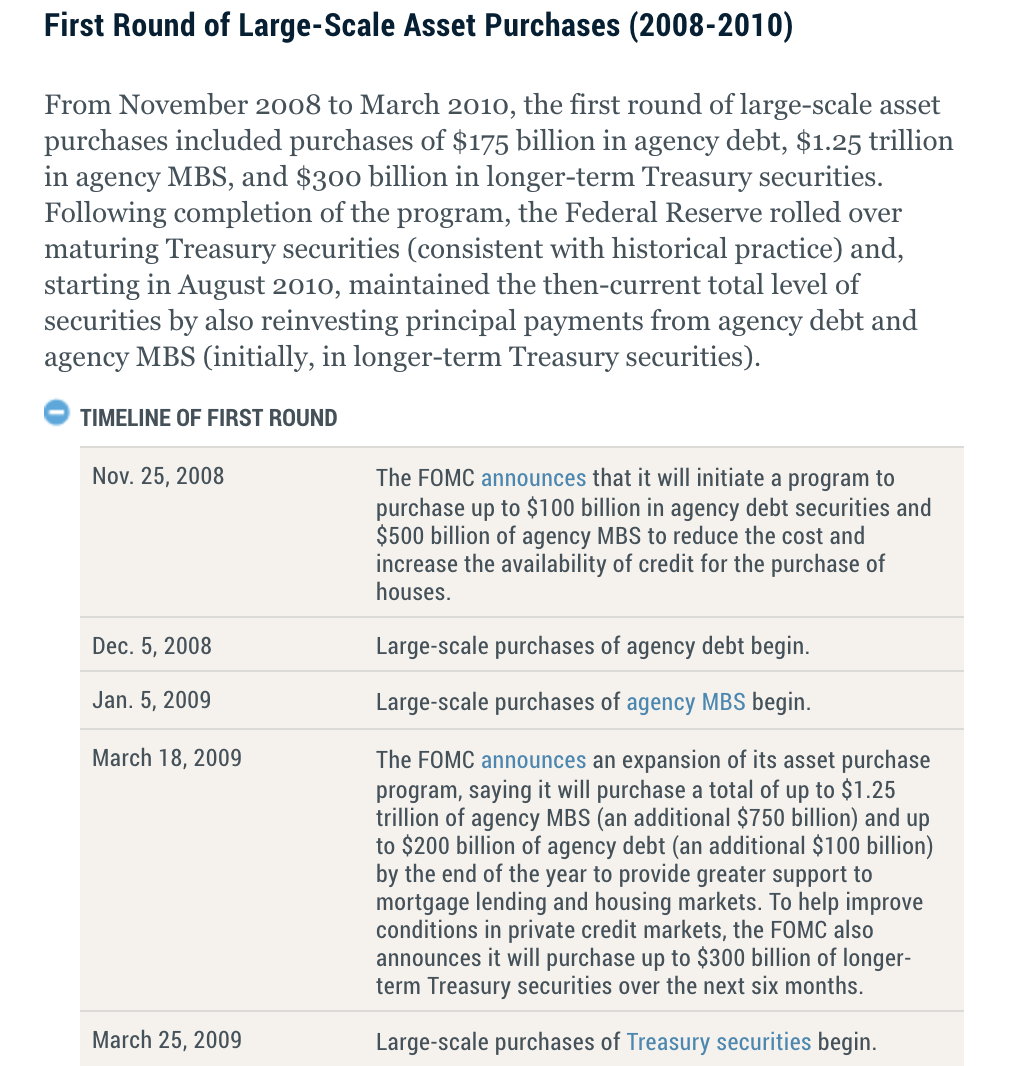

什麼是固定式的的購買?例如 FED 的第一次量化寬鬆(First Round of Large-Scale Asset Purchases,LSAP1)或者是 ECB 的第一次擔保債券購買計劃(Covered Bond Purchase Program,CBPP1),都是事先設定好一個數量以與一個日期,直接告訴市場會在什麼期間購買多少金額的債券。

延伸閱讀:Federal Reserve Bank of New York:Large-Scale Asset Purchases

什麼是有彈性的購買?像是 ECB 的證券市場計畫(Security Markets Program,SMP)以及 BoE 的商業票據措施(Commercial Paper Facility,CPF)都是非常有彈性的,最近 FED 宣布的無上限QE也屬於這一類,主要目的就是不惜一切代價拯救市場。

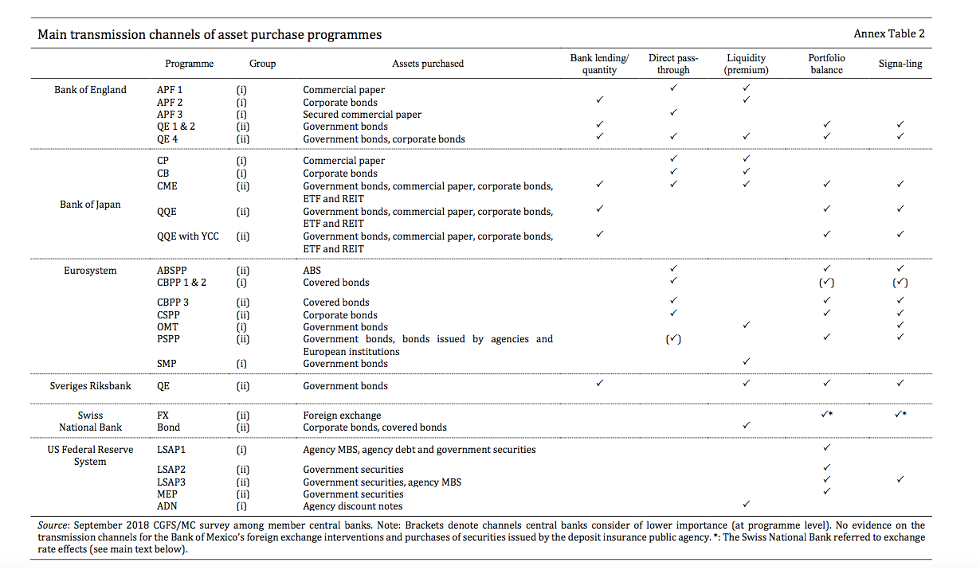

在 2009-2016 年的期間,全球央行總共有 18 項不同的資產購買計劃,購買的項目主要是公債,但是還有一些特別的資產例如:企業債、擔保債券(Covered bond)、商業票據,也包含房屋抵押型貸款(MBS)在內的各種資產抵押型貸款(ABS),房地產投資信託(REIT)與 ETF。

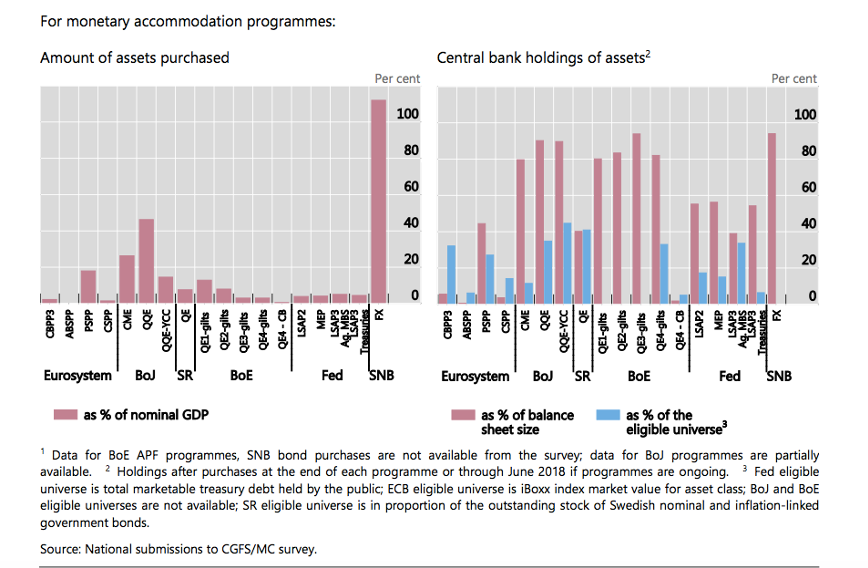

國際清算銀行(BIS)在2019年的報告: “Unconventional Monetary Policy Tools: a cross-country analysis” 提供了一個非常好的表格,詳細描述了全球所有央行的資產購買計畫:

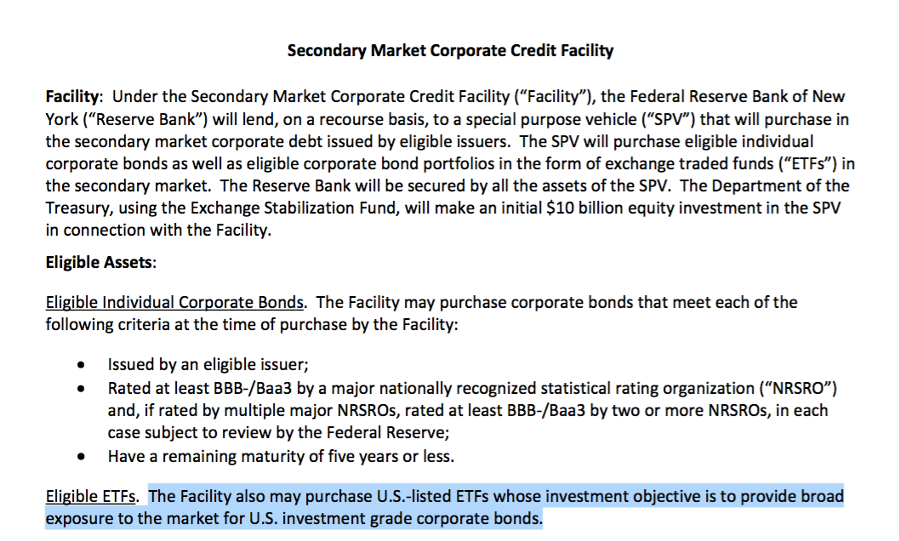

美國聯準會的資產購買計劃買 ETF

從上圖,你可以看到日本央行買了 REIT 以及 ETF,相較之下最近美國 FED 在 2020 年 3 月 23 日做出的二級市場公司信用機制(Secondary Market Corporate Credit Facility,SMCCF)聲明(如下圖),就知道聯準會購買企業債的 ETF 是有跡可循的操作,如果美國企業債市場的流動性不足,購買 ETF 紓解整個市場的緊縮,反而是比較簡單也比較不出問題的方式。

資產購買計劃有兩種:QE 和 QQE

在聯準會的文件裡面,資產購買計劃不叫做 QE1、QE2、QE3,上面有提到,聯準會稱為 LSAP1、LSAP2 和 LSAP3,稱為 QE 的其實是 BoE、BoJ 以及瑞典央行,之所以媒體上常全部叫做 QE 的原因,在於最早 2001 年的日本當時就叫做 QE,所以大家就乾脆全部的資產購買計劃通通叫做 QE。事實上,資產購買計劃還能分類為 QE 以及 QQE。

QE(Quantitative easing),所謂的量化寬鬆其實顧名思義就是以數量為目標,例如 2020 年 3 月 17 日,聯準會宣佈成立商業票據資助措施(Commercial Paper Funding Facility,CPFF),就是針對商業票據的量化寬鬆,仔細看新聞稿的話,會發現 FED 有表示一定的金額(100 億美金)來進行CPFF。

QQE(Quantitative and qualitative monetary easing),就是在量化寬鬆以外同時加上質化寬鬆,那麼什麼是質化寬鬆?就是政府設定一個政策目標作為量化寬鬆的方向,例如日本央行在 2016 年設定的 2% 通膨目標。

廣義上來講,美國聯準會最近無上限 QE 應該也被歸類在 QQE 裡面,因為並非是以一定數量為資產購買計劃的目標,而是以解決短期疫情影響為目標。

量化寬鬆有什麼影響?

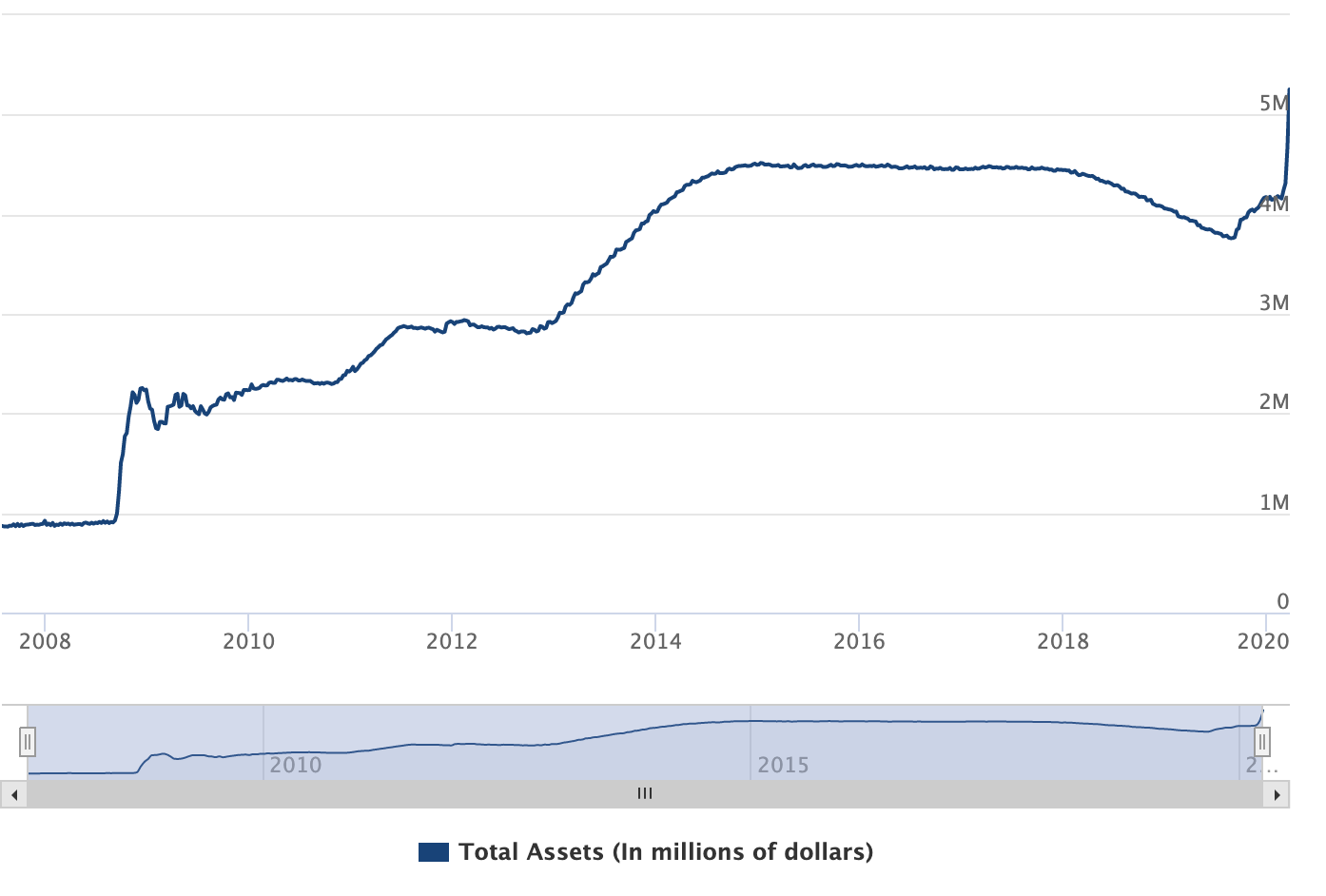

QE 之後,最直接的影響就是央行的資產負債表會瘋狂膨脹,最近就看到 FED 的資產負債表抵達史無前例的高了:

聽起來好像很可怕,然而以比例來計算的話,FED 目前的資產負債表其實還算安全,可怕的是其他央行,可以看下圖:

這張圖同樣來自於 BIS 在 2019 年的報告,日本央行以及英國央行的資產負債表在實施 QE 之後,幾乎是膨脹了 90% 左右,日本的 QQE 規模可是高達當年名目 GDP 的 90%,幾乎是傾全國之力來執行 QE 了。相對而言,FED 的 QE 規模以佔 GDP 的百分比來講,從來沒到 BoJ 或 BoE 那麼高。

可能有人會問,還有一個特別高的 SNB,那是怎麼回事?那是瑞士央行,你可以從右圖看到它購買的資產大部份都是外匯,這是當年為了維持 EUR/CHF 的最低匯率才進行的,詳情請參見負利率的文章。

央行的量化寬鬆真的有效嗎?

QE 的成效如何呢?說實在的,大部份央行都覺得成效不錯,至少在實施 QE 的這幾年,我們的確看到全球經濟穩定成長,脫離衰退。然而 FED 則認為俗稱 QE2 的 LSAP2 以及 QE4 的 MEP 相對而言成效不足,至於為什麼會這樣?就留到以後探討前瞻性指引(Forward Guidance)的時候再來講。

其他國家的話,英格蘭央行的四次 QE 表現都不錯;日本央行雖然沒有達到他們理想中的超過 2% 的物價指數成長,然而總體來說,以 GDP 跟通膨的表現來看,至少效果是有出來的;瑞士央行也透過 QE 成功守住他們的匯率保衛戰。因此,政策目標算是都有達成。

然而,QE 沒有負面的影響嗎?事實上還是有的,例如日本央行就發現,市場上日本公債的交易數量以及殖利率的浮動率明顯減少,因為大量的 QQE,自然而然會讓人減少交易日本公債的慾望,長期來看是有可能產生日本公債的流動性問題。

同樣的,瑞典央行也發現市場的流動性以及週轉率有明顯的減少,而英格蘭央行則發現實施 QE 期間,債券價格有錯誤定價的問題,也導致特定債券產生流動性問題。為了解決這些問題,各國央行就使用了 repo 以及前瞻性指引作為配套,來解決債券流動性不足的問題。

那麼,實施 QE 對其他國家的影響呢?當年美國實施 QE 的時候,許多國家其實在資本流入上面都產生了正面的影響。例如 Barroso(2017) 在 “Quantitative easing and United States investor portfolio rebalancing towards foreign assets” 一文中就指出,巴西在美國實施 QE 期間,大概有 50% 左右的資本流入跟美國的 QE 有關。

而香港由於港幣跟美元的聯繫匯率制度,在 2008-2015 之間貨幣儲備量大概增加了 5 倍,且大幅增加了外匯儲備的數量。同樣的,在東南亞四國(印尼、馬來西亞、泰國、菲律賓),比較 2007 年以前的資本流入量跟 2013 年的資本流入量,會發現資本流入也成長了 75%。儘管這些國家也有採取降息的措施,但是在這段期間他們的貨幣對於美元則是強烈升值。

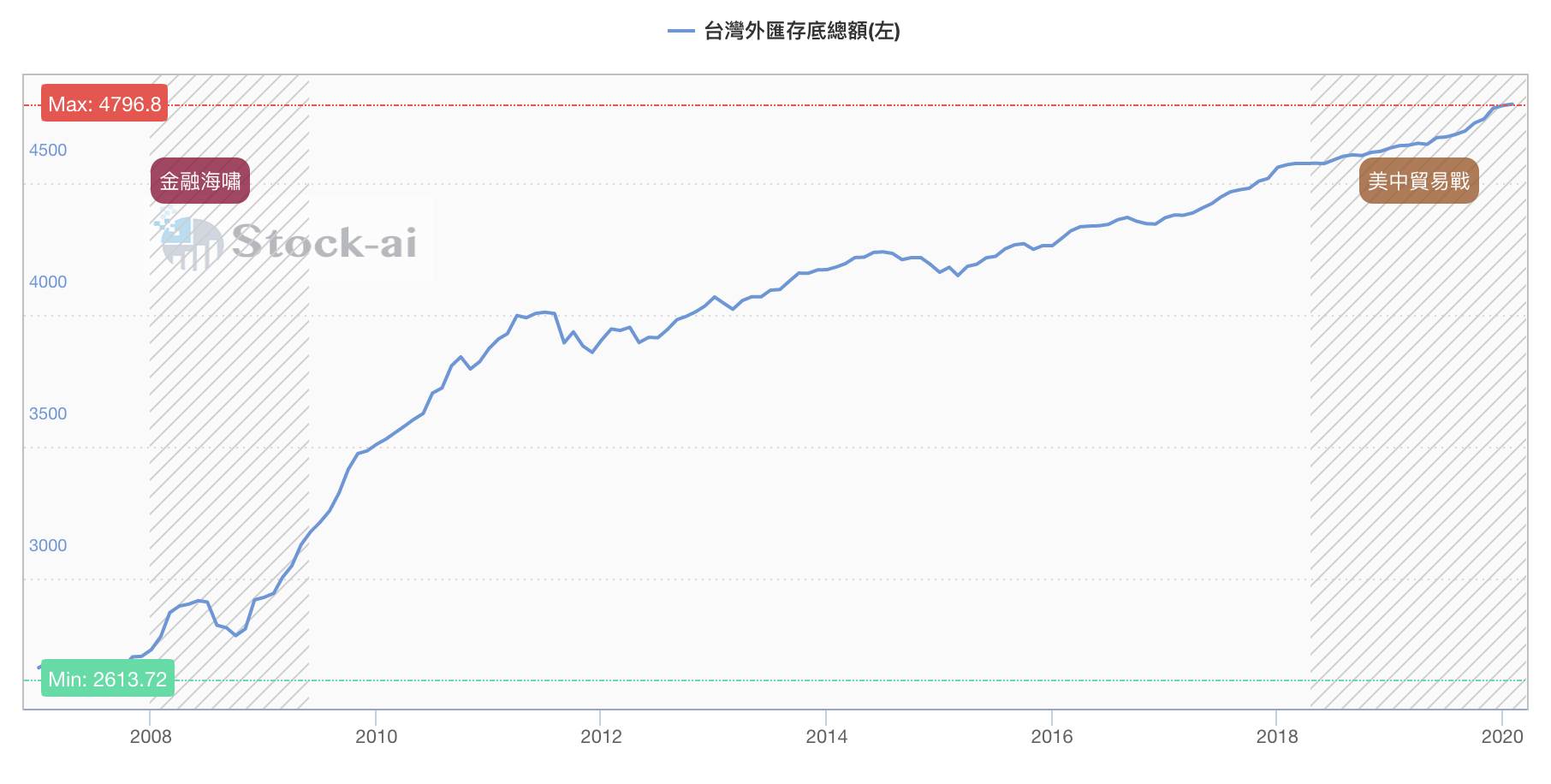

其實當年新台幣兌美元也是有類似的反應, 如果觀察當年央行的資產負債表,會發現台灣的中央銀行在外匯存底也是在當時特別高。2007 年 7 月台灣央行的外匯存底是 2660 億美元,而 2011 年 7 月則是 4000 億美元,在這段期間央行的外匯存底飆升特別快,相對來說到了 2015 年的外匯存底也還維持在 4210 億美元,就不再大幅成長了。

結論

「資產收購計劃」對於央行來講實在是很好用的招式,然而就像我在一開始所提到的,這個招式需要配合「前瞻性指引」這種透過央行作出承諾的方式來執行,否則威力就會減弱很多,甚至會反過來傷到央行自己。

在如今低利率的環境下,資產購買計劃已經成為了一個主流貨幣政策,因此試圖透過總經分析來投資的人,必須要去了解這一種非典型貨幣政策的成效以及操作方法。我們永遠都可以透過分析其他央行的操作方式,來思考我們關注的央行(例如FED)會怎麼做。

我想,透過這篇文章的介紹,應該能讓讀者明白,認為聯準會降息到零利率之後就沒招了,其實是個錯誤的觀念,因為從日本的經驗來看,聯準會還有很多招數可以用,就算是推出了無上限量化寬鬆,也還沒到盡頭呢!

延伸閱讀

【美國總經】非典型貨幣政策:repo 以及 reverse repo

【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE

【美國總經】非典型貨幣政策:前瞻性指引

想學更多投資?

繼續閱讀學院的投資學教材,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

作者資料

最新文章

美股2020-04-09【美國總經】非典型貨幣政策:殖利率曲線控制(YCC)

美股2020-04-09【美國總經】非典型貨幣政策:殖利率曲線控制(YCC) 美股2020-04-03【美國總經】非典型貨幣政策:前瞻性指引

美股2020-04-03【美國總經】非典型貨幣政策:前瞻性指引 美股2020-03-30【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE

美股2020-03-30【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE 美股2020-03-27【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)

美股2020-03-27【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)