台灣ETF投資學院將會介紹美國指數基金顧問公司(Index Fund Advisors,IFA)的一系列影片,讓投資人可以理解主動投資與被動投資的差異,從諾貝爾獎得主所提出的學術理論到市場上的實際數據驗證,讓你知道怎麼選擇適合自己的投資方法。

我們介紹過了選股,現在要來討論擇時,也就是選擇進出市場的時機。

擇時的人自認可以預測股票市場未來的走向,能夠在上漲前進入市場,並且在下跌前退出。但業界和學界許多專家的研究顯示,擇時並不是個好主意。

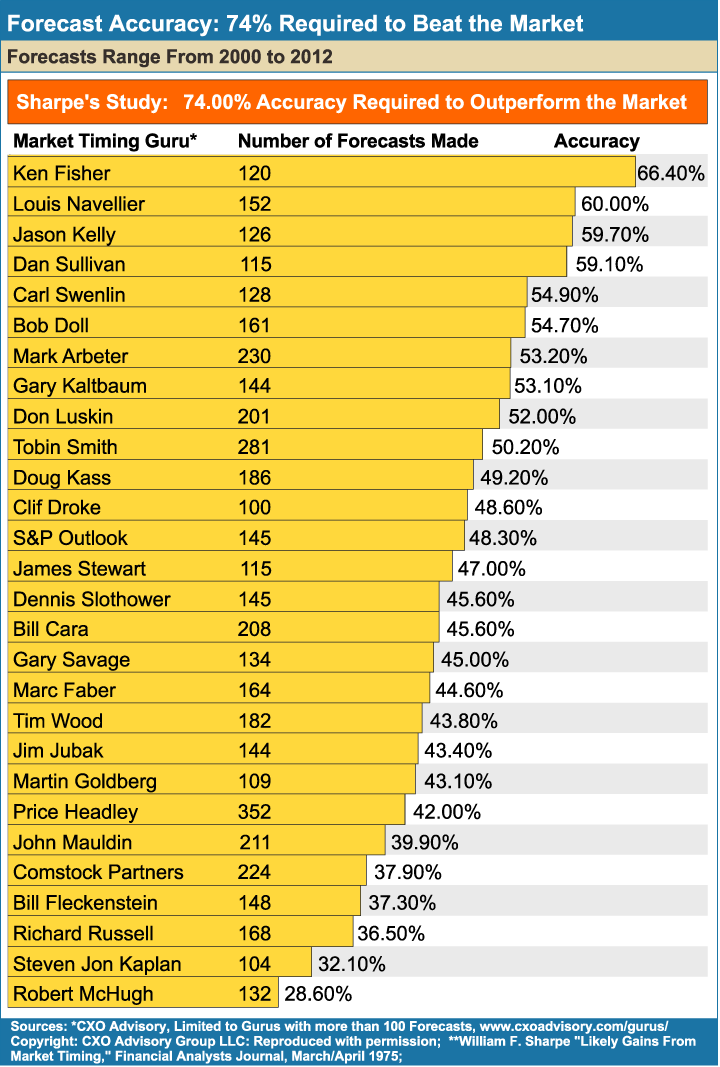

諾貝爾獎得主威廉夏普(William F. Sharpe)在 1975 年的研究,《擇時的可能獲利》(Likely Gains from Market Timing)中計算出,擇時必須達到 74% 的準確率,才能超越相同風險的被動投資組合。那麼擇時大師猜對時機的比例是多少呢?

CXO 顧問集團追蹤自詡為擇時大師的公開預測以及其準確程度,在 2000 年至 2012 年的追蹤期間,研究人員發現沒有一位大師達到了夏普所提出的 74% 準確率。

簡單來說,擇時的表現之所以這麼差,是因為沒有人能預測未來,很顯然未來是未知的。我們不知道一個月後,或甚至明天會發生什麼事,那些隨機且不可預測的新聞會影響價格漲跌。

對擇時進出市場的人來說有兩項主要挑戰,在市場表現最好時進場,以及在表現最差時退出,問題是這樣的時機很少,且兩者幾乎都無法事先預料。

內加特賽罕(Nejat Seyhun)教授分析了 1963 至 1993 年間的 7,802 個交易日,結論是:僅僅90天就創造出在這 30 年間 95% 的市場收益,平均一年只有 3 天。

我們已經知道市場是非常有效率的,價格會整合所有已知的資訊,但擁護擇時的人往往不明白,市場參與者吞噬新資訊的速度有多快。

羅伯特希金斯(Robert C. Higgins)在著作《財務管理分析》中寫到,新資訊到達一個競爭市場,可比做是一塊羊肋排掉到一群食人魚中,一掉入水中,食人魚就會將肉吞噬,並引發一陣騷動,肉很快就會消失,只剩下無用的骨頭,骨頭上一點肉也不剩。

研究過時的資訊也無法再帶來有價值的情報,若某一天的任何一刻,打開任一個財經新聞節目,一定很快就會聽到主持人談論著市場未來的走向,例如市場正在上漲或是市場正在下跌。因為使用了「正在」這個詞彙,就會讓投資人想要進行交易。若你聽到股價正在上漲,你不會也想要買一些嗎?若股價正在下跌,你當然就會想要賣出。他們為什麼要這麼說呢?

他們就是要鼓勵觀眾,打電話給他們的股票經紀人進行交易,為什麼呢?因為這些財經節目的廣告商可藉由交易獲利,這就是他們靠民眾交易賺錢的商業模式。因此,如果投資人明白未來的趨勢並不存在,只能說市場「已經」上漲,或是市場已經下跌,他們就會更傾向當個被動投資者。

大家都是因為想獲得報酬而投資,買家支付的價格反映了要獲得該報酬所應擔負的風險,因此合理的價格就等於預期的合理報酬。價格接下來或許會根據新資訊繼續上漲或下跌,但最好將交易當下的價格視為合理的價格。

擇時的人認為自己可預測未來的市場走向,但其實並不能,為什麼呢?因為他們預測不了下一條新聞是什麼?除了非法內線消息之外,不具任何的競爭優勢。

最好的投資方式,就是以指數型基金的低成本投資組合進行長期的投資。

以下是IFA的影片,本站也有提供中文字幕:

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?