台灣ETF投資學院將會介紹美國指數基金顧問公司(Index Fund Advisors,IFA)的一系列影片,讓投資人可以理解主動投資與被動投資的差異,從諾貝爾獎得主所提出的學術理論到市場上的實際數據驗證,讓你知道怎麼選擇適合自己的投資方法。

接下來,本文將介紹一些關於投資上可信賴的學術研究證據。這些經過嚴格,獨立的同行評鑑,且歷經時間考驗的研究,不但揭露了市場的運作方式,更告訴我們該如何投資。

這些證據是由一群傑出的學者花了數十年時間研究之後集結而成,他們當中有許多人曾獲諾貝爾獎,其研究結果,可大致歸納成三個主要概念:

第一,隨機漫步假說

這個理論可以追溯到1900年代,法國數學家路易巴舍利耶(Louis Bachelier)研究之後發現:「過往的證券價格變動無法提供有用的資訊」。巴舍利耶認為,未來的價格變動就和醉漢的步伐一樣難以預測。

延伸閱讀:你還相信華爾街那一套嗎?

但直到1960年代,巴舍利耶的重大貢獻才從塵封的文獻中重新獲得學界認可。當中的重要人物是經濟學家保羅薩繆爾森(Paul Samuelson),以下是他的研究結果摘要:

1. 市場價格是最準確的價值估計值

2. 價格變動的模式是隨機的

3. 未來的新聞不可預測,因此股價也不可預測

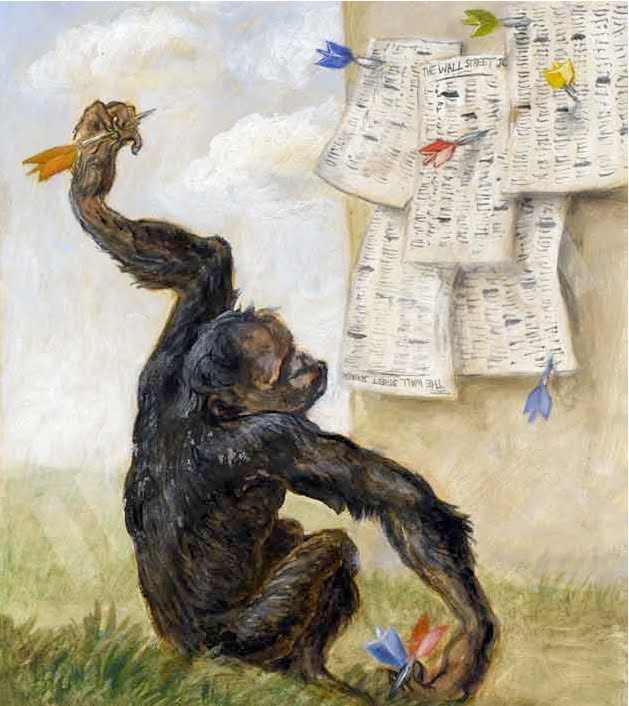

隨機漫步的概念在1970年代受到經濟學家暨暢銷作家伯頓墨基爾(Burton Malkiel)進一步發展。墨基爾在著作《漫步華爾街》中寫了一個著名的比喻,雙眼遮住的猴子朝報紙金融版射飛鏢,選出一個投資組合,該組合的表現就和專家精選出的組合一樣好。

薩繆爾森和墨基爾對傑克柏格(John Clifton “Jack” Bogle)產生了重大的影響,他是先鋒集團(Vanguard Group)的創辦人,該公司為個人投資者進行被動投資提供解決方案,也是被動投資工具的先鋒。

投資者一定要了解隨機漫步的假說,其概念就是:

目前的價格包含了所有我們目前所知的資訊,以及該資訊對未來造成的影響。也就是說價格未來的變化,與隨機且不可預測的新消息有關。

沒有人知道明天會有什麼消息,大家漸漸承認報酬率的隨機性,這樣的認知多少使得投資者不再那麼依賴擇股和擇時,所以一定得了解隨機漫步假說。

第二:效率市場假說

尤金法馬(Eugene Fama)教授在1965年發表的論文中對一項假說提出了質疑。該假說認為,專業基金經理人運用所有可得的資源,在風險程度相當的情況下,他們的表現會優於,隨機挑選的證券投資組合。但法馬認為,你的表現並不會比透過隨機機會所預期的更好。

法馬在五年後發表的另一篇論文中表示,股市會持續將所有已知資訊整合在價格中,且無法事先找出資本市場中的趨勢,投資者能夠期望打敗市場報酬的唯一方式,就是承擔比市場更高的風險。法馬對於市場效率的研究,後來為他贏得了諾貝爾經濟學獎。

效率市場假說是最受質疑的金融理論,但終於在2013年獲得了諾貝爾獎的肯定。

另一項證據,可進一步證明該假說的重要性,就是對於指數型基金的關注持續增加。而指數型基金,所源自的概念就是:市場是有效率的,所以你無法運用任何資源,然後想要表現得比市場更好。

第三,現代投資組合理論

這個理論是由另一位諾貝爾獎得主哈利馬可維茲(Harry Markowitz)教授所提出,他認為不該只針對資產的個別特性進行評估,也要評估這些特性對於投資組合的整體影響。

馬可維茲表示,降低風險就和提高報酬同等重要,而降低風險需要利用分散的投資組合。

現代投資組合理論隨著時間而演進,例如1992年時,尤金法馬和肯尼斯弗倫奇(Kenneth French)加以延伸,其論文研究了會影響市場報酬的各種風險因素,發現過去報酬的96%,是由所投資市場的規模和承擔的市場價值風險所決定。

法馬和弗倫奇的研究,促使大衛布斯和雷克斯辛克菲爾德創立了空間基金管理顧問公司(Dimensional Fund Advisors),這是一間位於德州奧斯汀的共同基金公司,這家公司利用法馬和弗倫奇的研究,進而改革了投資的方式。

法馬和弗倫奇的多因素模型是指數化概念的一大進展,一開始是一個廣泛而基本的市場,以公司的市價總值為依據,作為指數化的起始點,例如購買標準普爾500指數的股票。

但隨著研究人員持續探討公司的不同特性或規模,他們發現小型公司報酬率比大型公司還要高,且價值型公司的報酬率也比成長型公司還要高。因此他們開始認為,可依據該特定指數中這些特定公司的相關因素,來建立分散型投資組合,最終得出的投資組合,其報酬率會稍高於以廣泛的市值為依據的投資組合。

結語:長期投資於分散的投資組合

當然,不一定得詳細了解隨機漫步、效率市場假說或現代投資組合理論,才能成為成功的投資人。但若想制定一個被動投資策略並堅定地遵守,就必須了解背後的原因,這樣你才有信心,也才知道自己在做什麼。

總結一下:

- 市場整體來說是有效率的:「所有已知的資訊,已經納入了每個證券的價格中。」

- 市場是隨機的,因為會持續反映新出現的資訊,所以市場是不可預測的。市場會不斷地波動,但長期來看,卻會為投資者所承擔的風險給予報酬。

- 降低風險最有效的方式,就是分散投資組合

因此,理智的投資者應該要很長期地投資分散程度高的投資組合,並且要抗拒改變投資方向的誘惑。

以下是IFA的影片,本站也有提供中文字幕:

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?