台灣ETF投資學院將會介紹美國指數基金顧問公司(Index Fund Advisors,IFA)的一系列影片,讓投資人可以理解主動投資與被動投資的差異,從諾貝爾獎得主所提出的學術理論到市場上的實際數據驗證,讓你知道怎麼選擇適合自己的投資方法。

在電影《華爾街之狼》中著名的一幕,資深證券經紀人馬克漢那,向新來的喬丹貝爾福特用一頓午餐的時間解釋證券經紀商的生意要怎麼做。漢那說:

「經紀人的職責在於將客戶口袋的錢搬進自己口袋,這是華爾街的首要原則。不管你是華倫巴菲特還是吉米巴菲特,沒人知道股票是漲是跌,會持平或盤整,股票經紀人更是什麼也不知道,一切都是假象。」

漢那繼續說,客戶對交易上癮了,經紀人就要想出各種聰明的點子讓他們一直不斷交易,客戶會以為自己越來越有錢,但其實經紀人才是真正賺進了大把鈔票的人。

當然,這畢竟是好萊塢電影,對華爾街運作方式的描述難免得塑造戲劇化的效果。但如果你夠了解這一行,你會發現漢那的敘述,竟然如此真實得令人害怕。整個投資產業一直在誤導大多數的投資人,以為只要能找到對的股票、對的類股、對的基金經理人,就能持續擊敗市場。

過去六十多年以來,許多專家學者花費了大量的時間和精力,研究要如何投資未來。接下來,將為各位介紹一些系統化與科學化的研究結果,並說明如何透過教育取代投機。你可以學到如何為自己,而非為他人建立財務保障,以及學會如何投資並且還能放輕鬆。

認清你在投資還是投機?

投資者無法達成目標,其中一個最大的原因,就是他們根本算不上是投資者,他們只是投機者,有些人稱之為賭徒。

當然投資產業會美化大部分投資者所做的事,稱之為「主動投資」。主動投資涉及了某種投資策略,個人或基金經理人,會試圖要擊敗某個市場。

他們試圖採用不同的策略,像是選股、擇時進出市場,或是選擇一位經理人,由他來負責擊敗市場,甚至還要選擇他們認為在近期內可以獲得最佳報酬率的投資風格或類股。其實這是個不智之舉,因為大量的學術研究的證據顯示,這些作法長期來看跟本都沒有用。

被動,反而最接近投資

被動投資者不會試圖選股、擇時、選擇經理人或風格,而是購買並持有全球多元化投資組合的被動型基金。

被動型基金或指數型基金指的就是:根據特定規則組合而成的一群投資標的(例如市值規模最大的500家公司,這是一種規則),不管市場如何變化都不會動搖。

符合特定的規則,就可以編制出一個指數,若有某家公司符合指數的特定參數,就可以成為該指數的成份股,而追蹤該指數的基金就必須購買及持有那家公司的股票。如果該公司超出了指數設定的參數,則賣出。如前面所述,這個特定參數可以是市值規模最大的500家公司。

你的情緒才是投資上的最大敵人

可以將指數型基金想成一種必須遵守規則的投資工具,被動投資的其中一項好處就是,如果操作得當,就能將人的情緒排除在外。

情緒對於投資報酬率會造成很不利的影響。巴克萊銀行進行了一項研究,他們認為在十年之間,讓情緒主導投資決策的人,在這十年間可能獲得的報酬率,會減少百分之二十。

行為財務學專家找出了許多種主動投資者容易擁有的行為偏誤,最常見的其中一種就是過度自信,期望能夠獲得比可能達成還要高的報酬率。

另一種是後見之明偏誤,以為過去的事件是可預測的,事實上在當時並不能預測。

還有一種是避免後悔,發誓若發生巨大損失或錯失大筆獲利,自己絕不要再做出相同決策。

像是這些行為偏誤,會導致投資者以為自己可以掌控許多事情,但其實他們什麼也掌控不了。相反地,無論市場的條件如何,被動投資者會選擇保持投資,因為他們明白短期的波動是無法預測的。

為了管理風險,大多數的被動投資者,一年會有一或兩次將投資組合再平衡,再平衡與不理智投資者的行為相反,大部分受情緒左右的投資者,認為過去的趨勢會持續至未來,稱之為「慣性」,有慣性,未來好像就可以預測了。

主動投資者和被動投資者的買與賣,常常相反

若一開始的投資組合勝率是一半,假設股價漲了,主動投資者往往會將之視為買進的機會。但進行再平衡的被動投資者,或不受情緒影響、定性足的投資者,則認為此時是平衡投資組合的機會,因此他們反而會賣出部分正在上漲的股票。

反之亦然,若股票下跌了,不理智的主動投資者,往往認為這是應賣出的跡象,但有定力的冷靜投資者則認為,需買進更多這些股票以恢復平衡。

其實這是更好的策略,因為這樣能維持投資人相同的曝險程度,在市場動盪期間,幫助你控制情緒、保持投資,並將投資組合再平衡。

保持相同的曝險程度是什麼意思呢?持有100%股票的人,和持有50%股票、50%債券的人,承受的風險是不一樣的。但是原本股票和債券各持有一半的人,可能因為股票漲了,變成持有60%的股票,承受的風險變高了,必須要調回原來的比例,才能「保持相同的曝險程度」。

這些都是財務顧問的專業與主要責任,當然你可以試著全都自己來,但因為人性,往往無法獲得有所依據的被動投資帶來的所有好處。在保持紀律上,財務顧問有其價值,財務顧問不是幫你選股、擇時、報明牌。

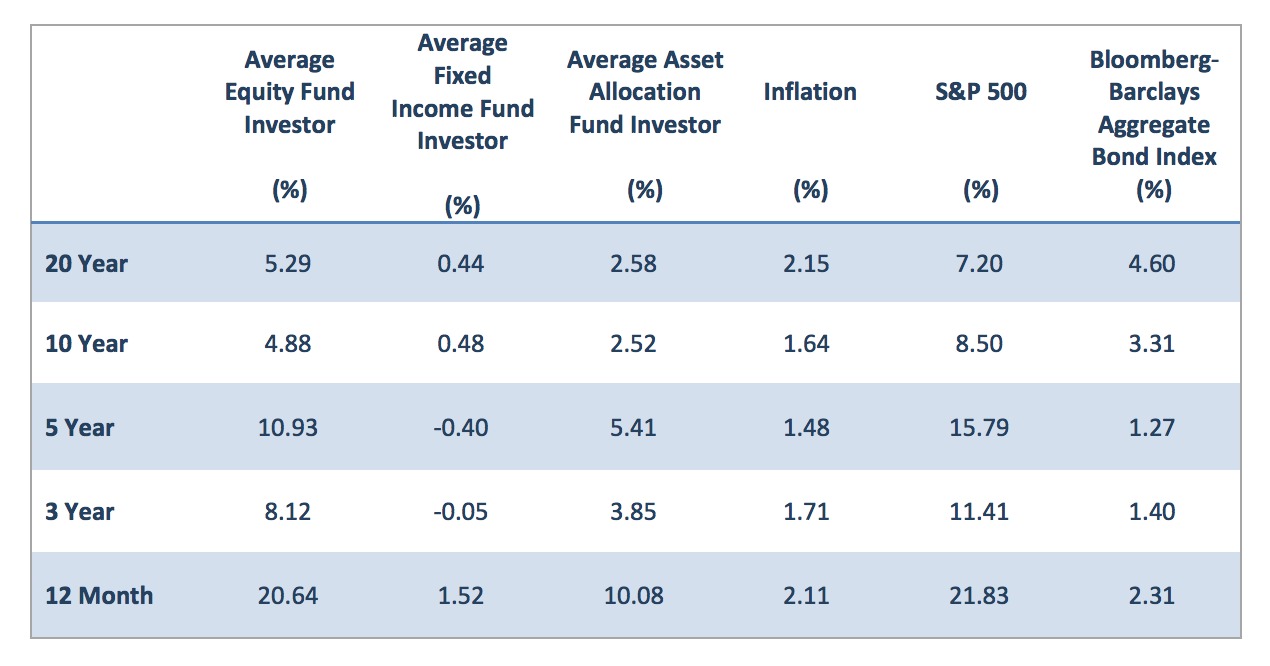

從表現的角度來看,不受情緒影響的投資有哪些好處呢?達爾巴(DALBAR)顧問公司,每年都會進行一項年度研究,名為投資者行為的量化分析(Quantitative Analysis of Investor Behavior,QAIB),最新的研究時間為1988至2017年這20年的期間。一般的股票基金投資者,過去10年頻繁交易的報酬率為4.88%,買進並持有標準普爾500指數股票的投資者,其報酬率則是8.5%(如下圖)。為什麼會這樣?因為投資人總是在股票漲高了的時候才貪婪買進,跌低了之後才恐慌賣出。

巴菲特說:投資指數型基金就好了!

若你對於理智的被動投資仍有一絲懷疑,何不聽聽最著名的主動投資者怎麼說?沒錯,就是華倫巴菲特,他是指數型基金的忠實擁護者。

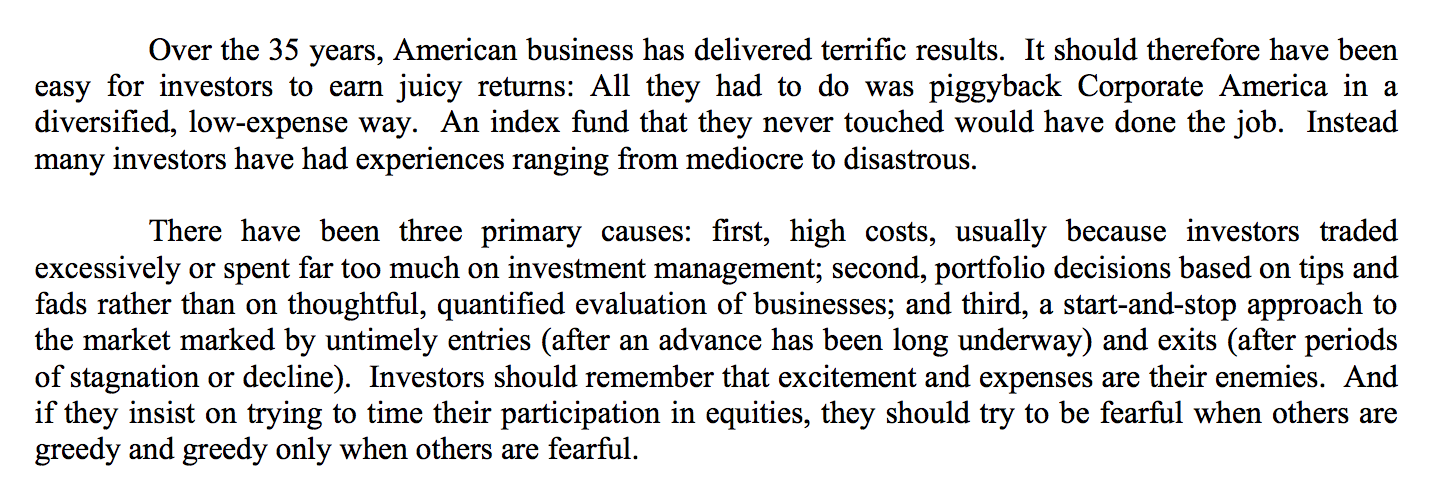

在 2004 年寫給其公司波克夏海瑟威的股東信中(見下圖),巴菲特說:「過去三十五年來,美國企業的表現不俗,因此投資者應該能輕易獲得不錯的報酬,只需以分散且低成本的方式,仰賴著美國企業,即使從未碰觸過的指數型基金,也能夠幫助他們獲利。但許多投資者的表現,不是一般般,就是慘不忍睹。」

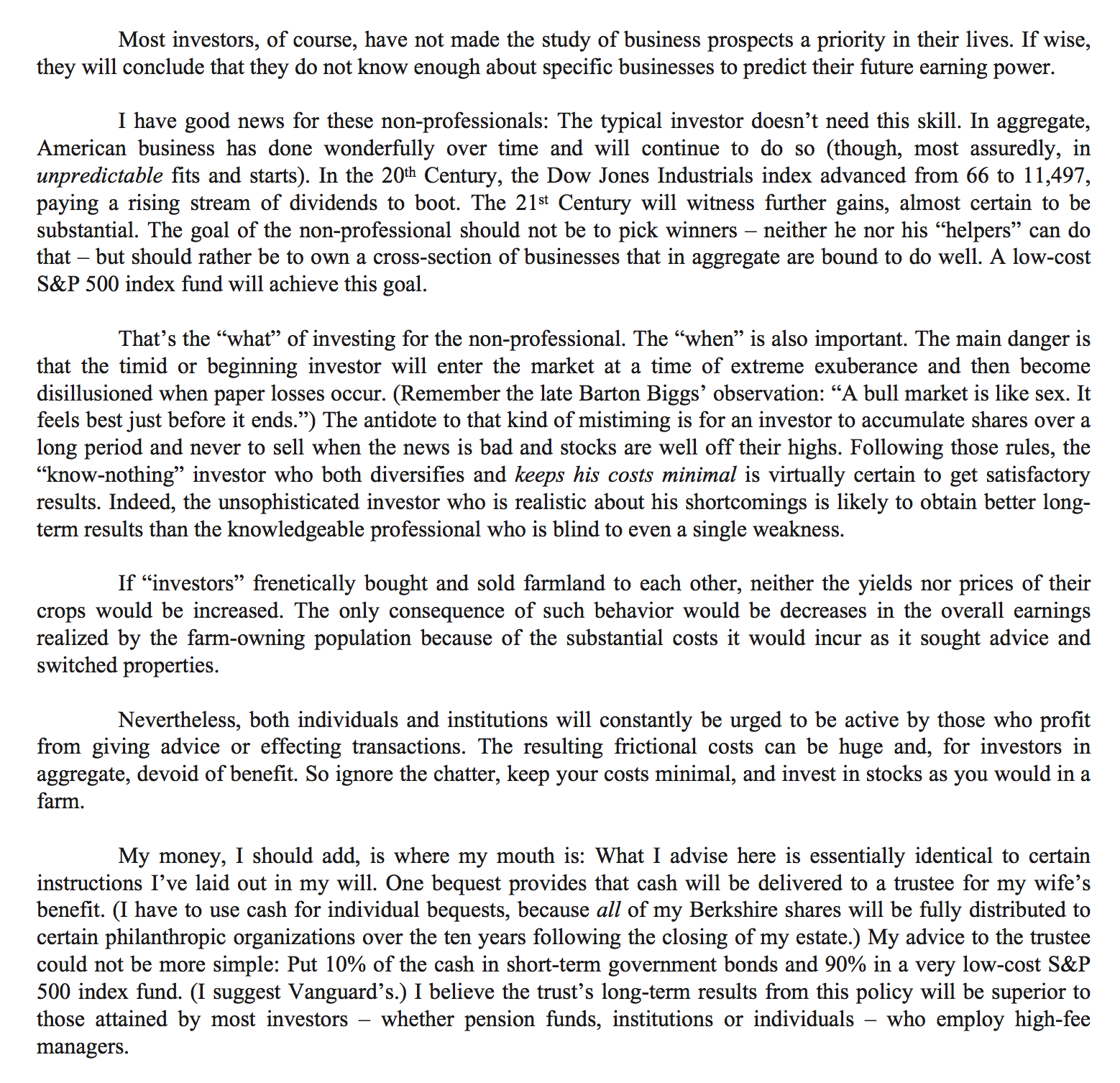

巴菲特在2013年的股東信中(見下圖)繼續提到,他指示龐大遺產的受託人,將10%用來短期投資政府債券,90%則投資股票指數基金,而且特別建議用 Vanguard 的 S&P 500 指數型基金。華倫巴菲特不只建議一般投資者採取被動式投資,他更希望在死後,他的財產也以被動方式進行投資。他甚至說:

「根據這樣的策略,我相信這個信託長期的投資表現,將會優於大多數的投資人聘請高薪經理人所獲得的績效-不管是退休基金、機構法人或散戶。」

以下是IFA的影片,本站也有提供中文字幕:

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?