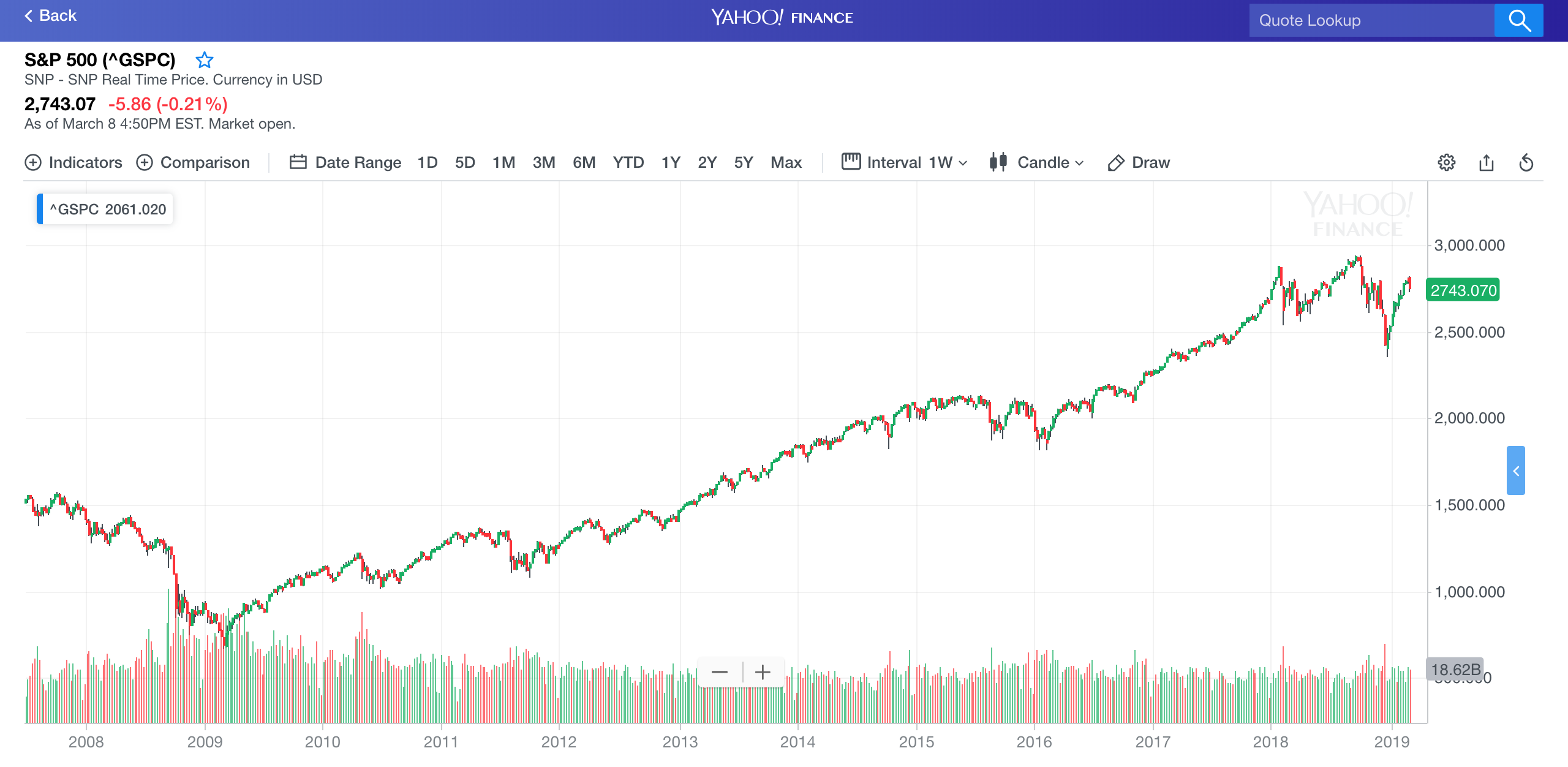

上圖從金融海嘯開始前的高點(2007年10月)到現在,仔細觀察的話相信能帶給大家許多啟發。

2009年3月9日,S&P 500指數以676.53收盤,是金融海嘯的最低點。同月的3月23日,S&P 500以822.92收盤,一下子就上漲了20%以上,並且很快在2009年年中就漲回千點以上,而三位數的S&P 500指數,大概是再也回不去了。10年後的現在,2019年3月8日S&P 500指數收盤價是2743.07,也就是過去10年上漲了305.46%(年化有15%!),如果你當時投資100萬,現在會變成405萬,而且這還不計股息與再投資。

不過老實說,雖然大家都很喜歡看「報酬率」,但看了其實一點意義都沒有,因為再也回不去2009年。與其談報酬率,我更想透過另一個數字來聊過去這10年,我從美股市場上學到了什麼?以下是我在Firstrade的真實帳戶資料截圖。

真正的重點在於持有時間,如上圖我的一些美股與ETF持有日數已經超過3650天了。過去10年,先是2011年遇到歐債危機,2015年又遇到中國股災,2018年年底將近20%的大跌相信大家現在印象還很深刻。只是恐怕有許多投資人並沒有撐過過去這三次比較大的衝擊,甚至在2014或2017年就已經覺得美股漲得太高、太貴而提前出場了。

所以,不妨問問自己:

- 如果自己試圖尋找最好的時機去低買高賣,但過去十年並沒有獲得比抱著不動更好的305%報酬,為什麼還要這麼辛苦?

- 如果自己試圖尋找最好的股票,結果過去十年的成績還落後給指數的15%年化報酬率,那麼自己所認為的最好真的能帶來最好的結果嗎?

過去10年,我用自己的資金做了一場長期的實驗,也從這樣的實驗中去學習,我做了主動投資,也被動投資ETF,不先入為主,一切讓數字說話。以下是我過去這10年所學到的:

- 主動投資的確有可能獲得比被動投資更好的成果,如上圖我所持有的個股累積到現在的報酬率都比ETF高。但要我說那是我選到好股票?我自己都不這樣認為,至少單純從分析一家公司來看的話,花旗銀行並不是什麼特別優秀的公司,但之所以報酬率高於指數,是因為金融海嘯導致當時金融股被嚴重低估,而且我也不認為這些個股在未來能持續表現得比較好。

- 所以「擇時」能帶來好結果嗎?如果是股災來臨,在市場過度恐慌的時候的確有機會。但是,在非股災時期,其實很少有「被嚴重低估」的情況出現,那麼所謂的「低買高賣」,往往幅度也不高,想要有超過指數的表現,機率也就低了。

- 那要一直等股災嗎?不妨想想看,如果你有一筆錢從2015年因為已經覺得股價太高了而一直沒有投資,到現在2019年,你因為沒有參與市場,所損失的有多少?其實當你「覺得」股價太高而不敢投資,也就代表著你並不真的知道股價的高點和低點在哪裡?不然你甚至可以反過來操作獲利,例如在高點買進反向兩倍的ETF。

- 305%的累積報酬率、15%的年化報酬率算很高嗎?我想應該已經贏過市場上許多投資人了。但請試想,如果本金只有10萬元,到現在也只有成長為40.5萬元,有沒有發現這筆錢其實幾乎什麼事情都做不了?買車也不夠,買房的頭期款也還差很多。更何況這是我幸運在金融海嘯幾乎最低點的時候進場所獲得的績效,也就是說大多數人投資根本拿不到這樣的報酬率。那麼,本金是不是才是關鍵呢?

- 我的第一個建議是:無論如何,你都必須專注在本業上,盡可能的把時間與資金花在投資自己的專業能力,將收入拉高到再也無法成長為止。月入三萬和月入六萬,對於長期投資會有很大的差距。月入三萬,可能每個月只能定期定額投資三千元,月入六萬,可能每個月可以定期定額投資一萬五千元,投入的本金規模差距是五倍,累積的資產也會是五倍。甚至,你的本金越大,許多手續費、匯款成本等所佔的比例會越低,你的報酬率也會稍微提升。

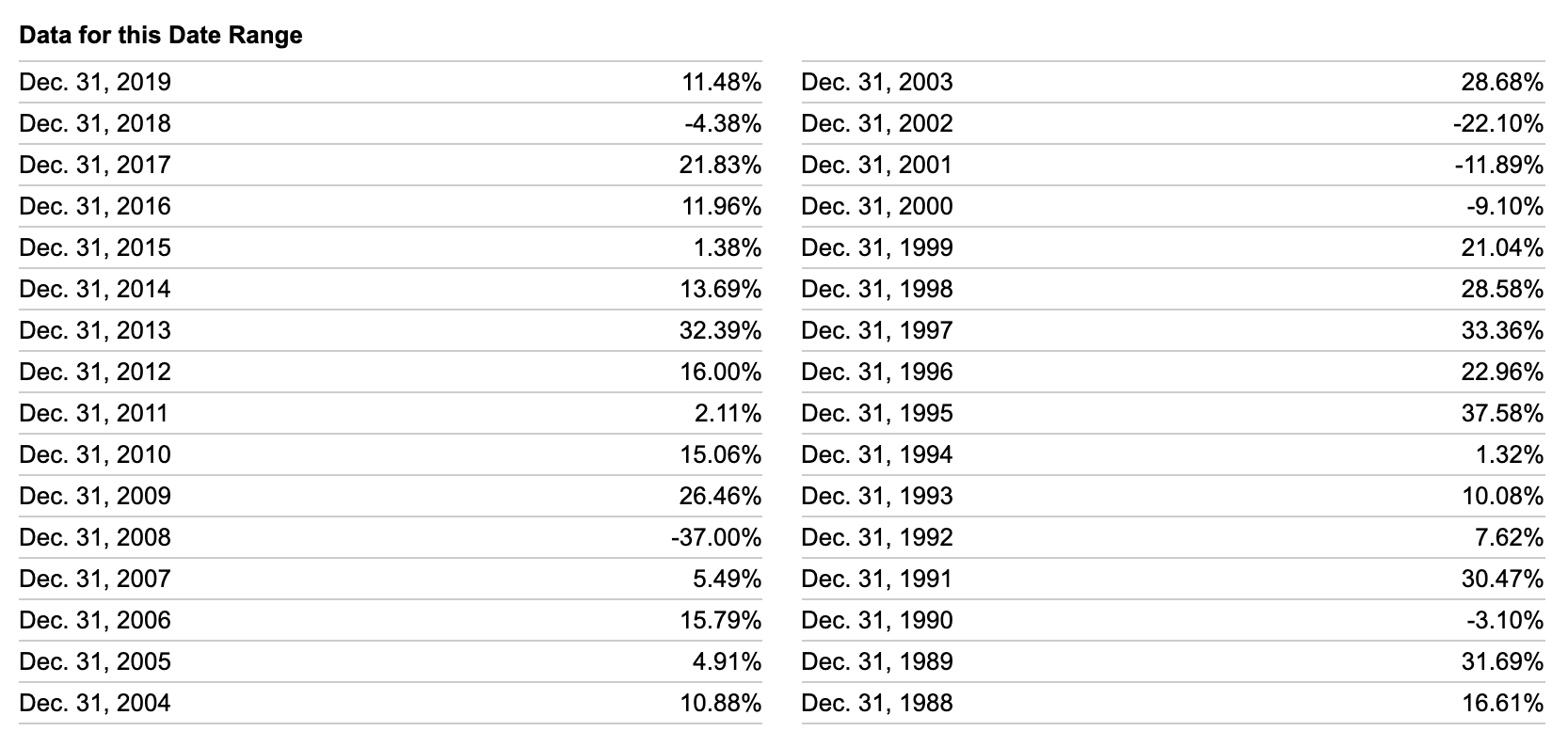

- 我的第二個建議是:因為你把時間花在自己的專業上了,在投資上就不需要花太多時間,定期定額投資追蹤指數的ETF即可。你並不需要隨時關注股市,就可以拿到跟指數一樣的報酬。但你必須要隨時將手頭上的閒錢投資進去,因為將資金閒置最沒有效率。請參考下圖,S&P 500年度總報酬為正的機率相當高(過去30年只有6年負報酬):

- 我的第三個建議是:如果你還是認為自己選股、擇時一定能獲得更好的績效,不妨跟我一樣,同時採取主動投資和被動投資,經過十年再來看看結果如何。我一向認為每個人都可以對自己所想要採取的投資方式有主導權,你可以自行決定是否要選股或擇時,但這樣的決定應該基於全面性的事實與證據。如果你經過十年的努力,不但本業收入沒成長,投資還贏不了指數,那麼對你最好的,可能是重新看看我前面兩個建議。

- 我的第四個建議:如果你從來沒有投資過,不管是在台股市場買一張0050(約七萬六千元),或是在美股市場買10股VT(約兩萬二千元,也可以根據自己的資金規模調整) ,並且跟自己約定,不管發生任何事情,這一筆投資一定要持有十年以上,這就是你踏出第一步的最好方式。其實市場一向都是最好的老師,在未來十年,你會經歷過大大小小的市場波動,感受到自己對於貪婪與恐懼的各種情緒,體驗到收到股息的被動收入有多美好、股息所帶來的稅負有多殘酷。有些事情,我教你一百次也沒用,你自己感受一次就可以記住一輩子。請記得,隨時都可以買進,因為十年過後,你會發現現在執著於用什麼價位買進,其實不是那麼重要,畢竟,如果你真的等到了一個股災,你敢進場嗎?

結語

投資人很關注投資報酬率可以理解,畢竟報酬率直接影響到我們的投資結果,但問題是報酬率並不是我們可以控制的,我們能控制的是投資的時間。

所以投資的時間長短,才是衡量的最好指標,你投資的時間越長,待在市場裡面越久,就可以跟著市場一起成長,只要你採用的是指數型投資工具,也許你覺得自己擇時低買高賣比較有主控權,但當你真正兩種方式都嘗試過之後,你會發現長期投資所帶給你的感受是更確定的績效,也就是長期下來大約8-10%的年化報酬。

延伸閱讀

【海外券商】2019年Firstrade開戶圖解:3分鐘完成!

想學更多ETF投資?

歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

想學更多美股投資?

繼續閱讀台灣ETF投資學院的美股專欄,也歡迎填寫問卷,除了可以許願你想學的內容,更可以優先加入2019年鋒哥精心規劃的《投資美股的第一堂課》線上課程!

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

敢問有沒有測試過其他時段如spx(2000-2010),或其他地方的指數如香港(2007-2019)

你好,這是我的實際投資,如果要回測的話,任選市場或時間區間都可以啊!