交易代號00672L的元大S&P原油正2是近期爭議最大的ETF,不僅在3月9日溢價超過300%,投資人用4塊錢去買了只值1塊錢的資產,又因為這是一檔槓桿做多原油期貨的ETF,但在3月9日開始遇到了OPEC+聯盟解體引發沙地與俄羅斯全面油價戰,油價從原本站穩50美元/桶跌到已經在挑戰20美元的防線,因此價格更是直線滑落。

為什麼00672L要向金管會申請清算?

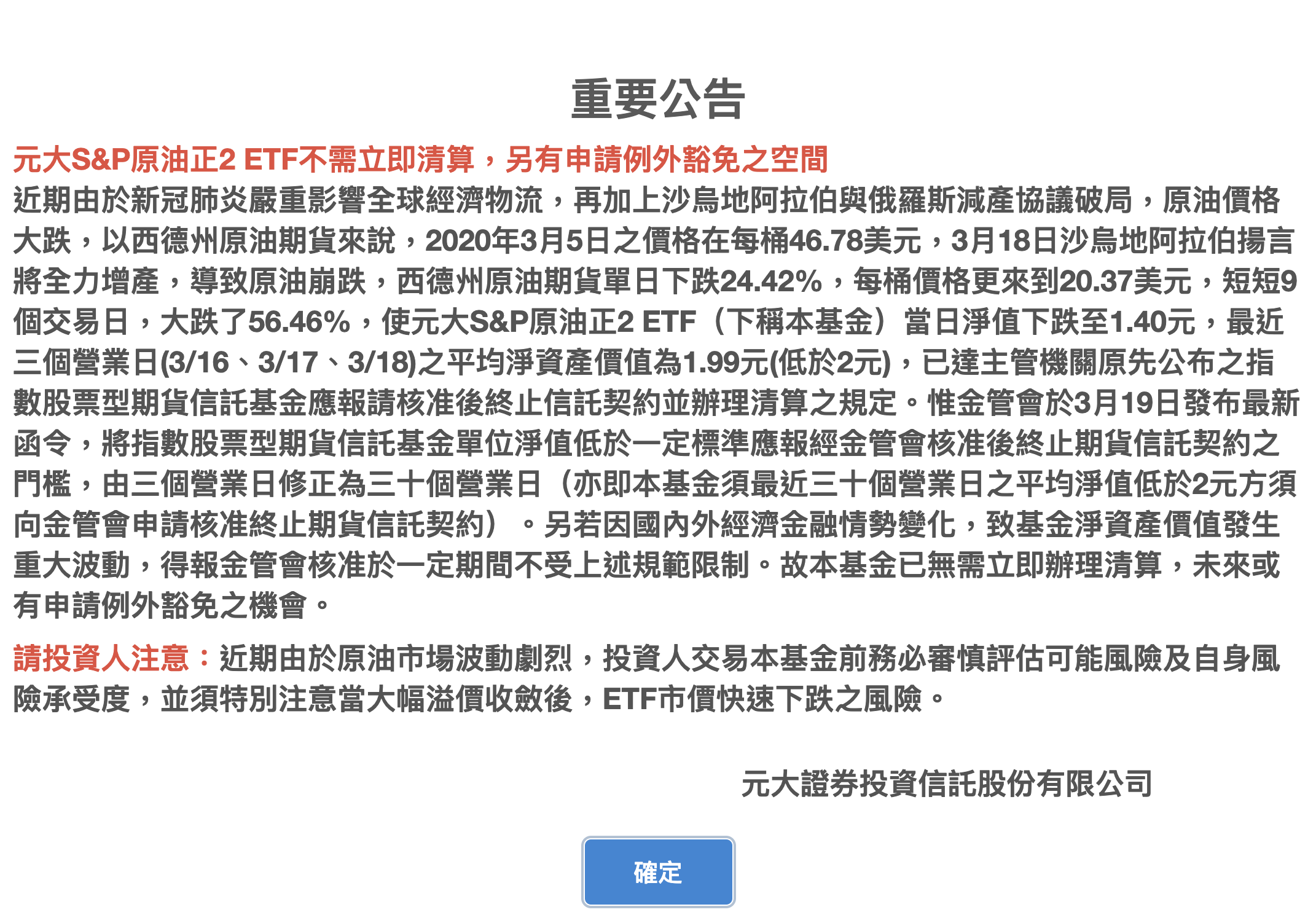

根據金管證期字1080322036號令規定:指數股票型期貨信託基金最近三個營業日平均單位淨資產價值較其最初單位淨資產價值累積跌幅達百分之九十,應報金管會核准後終止期貨信託契約。這裡有三個重點:第一,最近三個營業日;第二,淨值只剩上市時的10%;第三,要跟金管會申請,通過之後才能終止上市並展開清算。這同樣在00672L的公開說明書中,「期貨信託基金之清算」的條款也寫得很清楚。過去一直遇到這個問題的,則是交易代號00677U的富邦VIX,只是這次00677U因為股災大漲,而00672L則因原油崩盤大跌到突然必須面對這個問題。

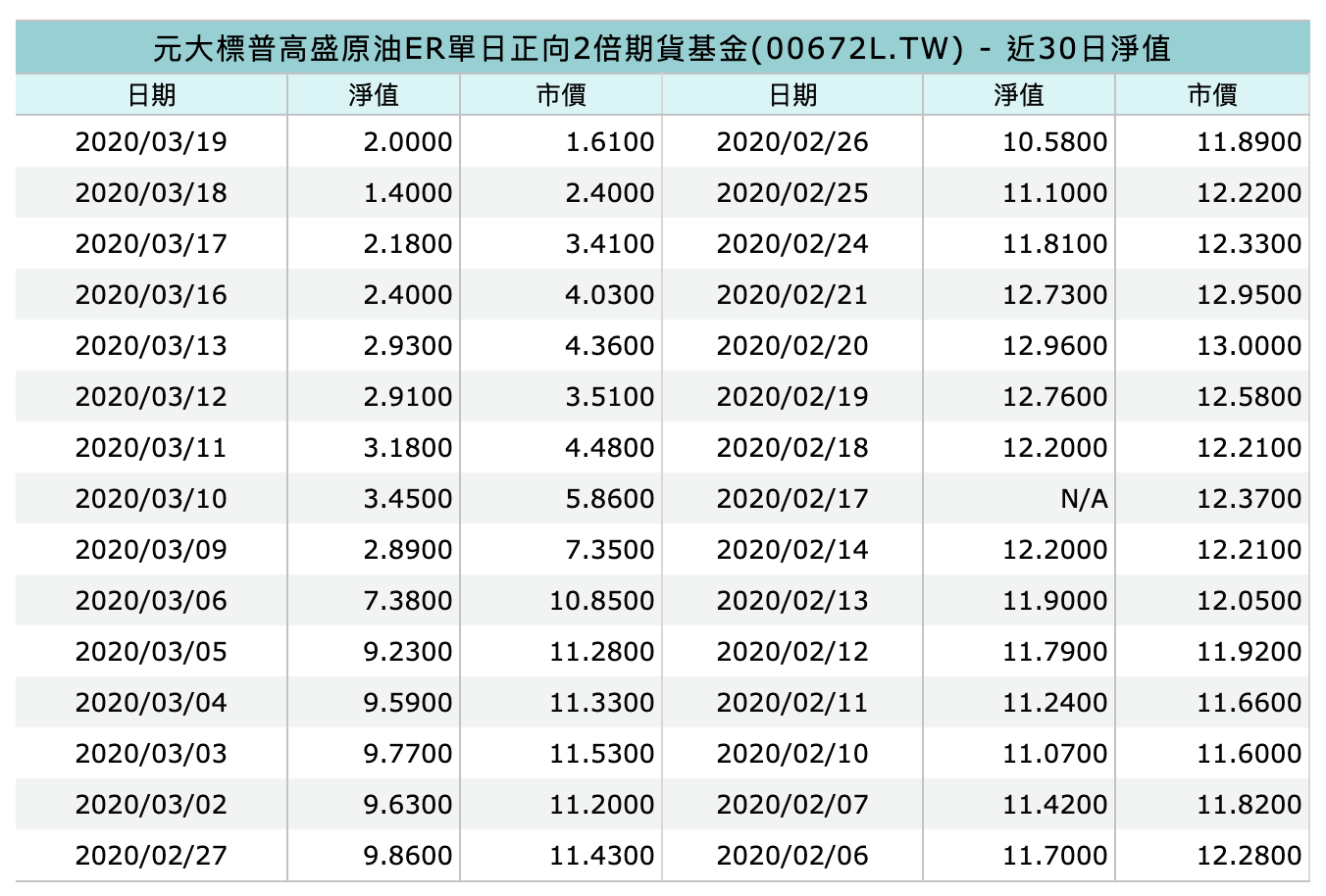

元大投信也的確在3月19日向金管會提出申請,為什麼是這一天?其實看看下面的淨值表就清楚了,3月18日是第一次淨值低於2.0元,也是最近三天的平均淨值低於2.0,而00672L的上市價格是20元,依規定必須提出申請。

3月19日上午提出申請,元大投信也發出公告,大多數媒體也報導了,造成投資人拋售元大S&P原油正2,其實當天原油是上漲的。紐約商業交易所(NYMEX)5月原油期貨3月19日收盤大漲5.08美元(24.4%)到每桶25.91美元,創下歷來單日最大漲幅。從上面我們也可以看到淨值幾乎完全呈現這樣的漲幅,尤其是00672L是單日兩倍槓桿ETF,應該上漲的幅度是接近48.8%,所以1.4元的淨值漲到2.0元相當合理。

00672L的大幅溢價轉為大幅折價

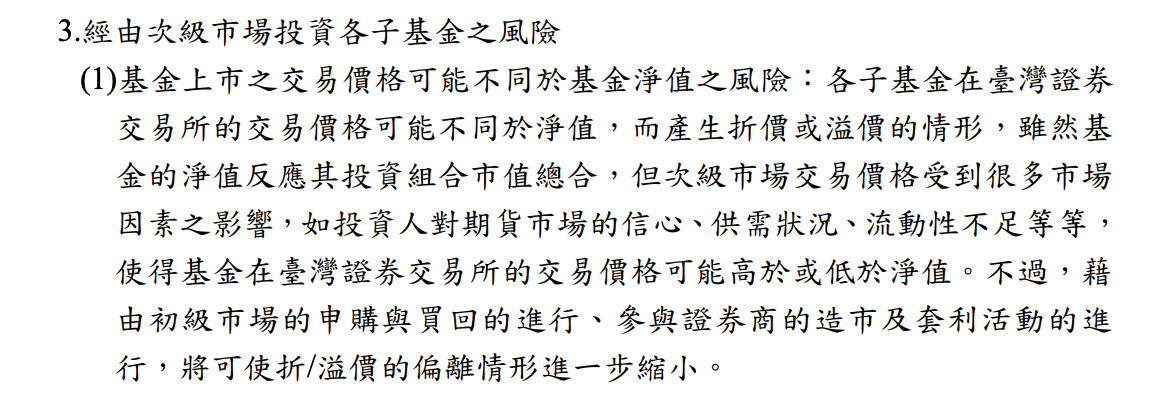

但問題就在於申請清算的公告已經發出,投資人的拋售也造成了許多不必要的損失。3月18日,原本00672L的淨值只有1.4元,市價卻高達2.4元,這是被過度追買造成的大幅溢價,高達71%。結果3月19日投資人拋售後,情況卻完全相反了,00672L的淨值2.0元,市價卻跌到只剩下1.61元,反而變成過度拋售造成的大幅折價,高達20%。這其實就是公開說明書中所提到的「交易價格可能不同於基金淨值之風險」:

同樣的,公開說明書也提到了,參與證券商的造市及套利活動可以使這樣的偏離進一步縮小。這是什麼意思呢?一般來說,如果是股票型的ETF,當市價高於淨值,參與券商可以用比較低的價格在市場上買進成份股,組成一籃子的股票跟發行的投信換ETF的單位,這就叫做初級市場的申購,然後再用比較高的價格在市場上賣掉ETF,透過這樣的行為,參與券商可以低買高賣而套利賺錢,同時因為增加了ETF的市場供應而可以壓低市價去貼近淨值,是一個很漂亮的設計。

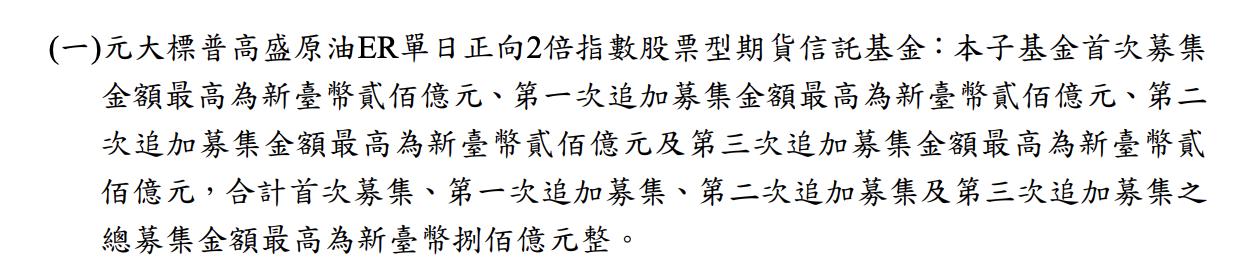

但可惜的是00672L的募集金額是被管制的,市場上有太多的交易者想要購買00672L,而發行的投信也已經數次跟金管會申請,但仍然不夠用:

這也是為什麼元大S&P原油正2的溢價一直不容易縮小,沒想到清算公告一出現,投資人狂賣反而一下子就讓溢價變成折價了,而且更慘的是賣單遠高於買單,想賣還賣不掉,失去流動性,這時候只能讓造市者出來維持流動性了。

造市者提供流動性,同時進行套利

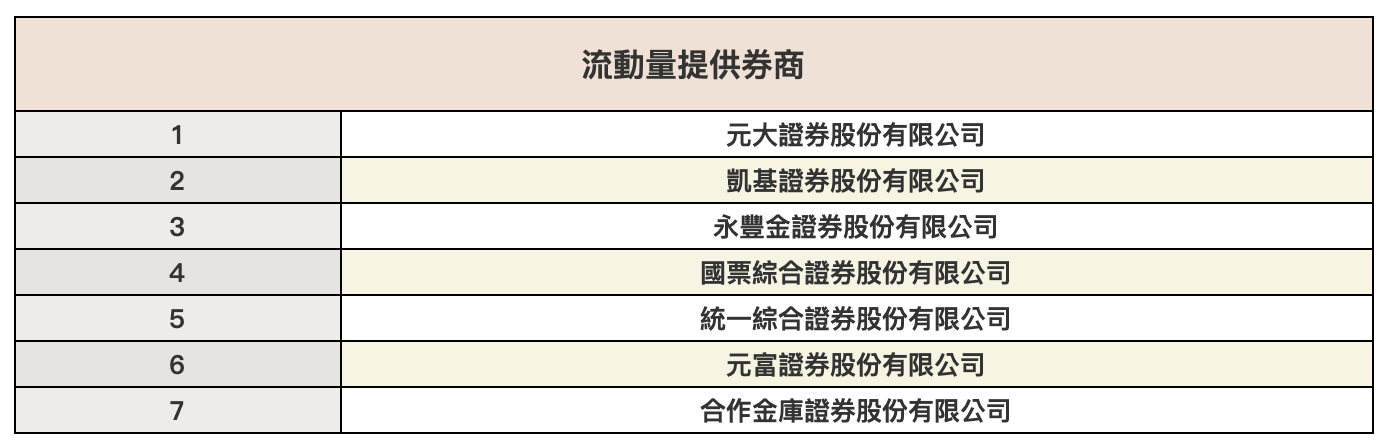

造市者的正式名稱叫做流動量提供券商,每檔ETF發行時都會跟許多券商簽約,請造市者隨時提供流動性。

簡單來說,造市者就是幫忙掛單,委買、委賣的幾個價位都掛上一些委託單,讓想買的人買得到、想賣的人賣得掉。但是這樣做對造市者有什麼好處呢?當然,造市者也是想套利賺錢的,如果買價稍微低一點、賣價稍微高一點,就可以同時做到創造流動性同時又可以賺點微薄的利潤。所以我一直強調,像是00672L這種交易型的ETF,下單前一定要看一下最佳五檔,價格有沒有連續?買進賣出數量是否足夠?用意就是看造市者是否夠積極創造流動性。

造市者的另一個套利方式,就是在折價買進,溢價賣出,但這樣做的風險很高,所以一般來說不太常見,除非折溢價幅度大於價格的波動,3月19日其實就是這樣的情況,我們從前面的討論已經知道當天折價高達20%,換句話說造市者是用80元買進值100元的資產。下圖也可以看到,造市券商的確在當天相當努力,讓想賣的投資人可以賣得掉,買超了不少的00672L,均價是1.58元。其中,屬於造市者的元大證券買超12.88萬張,凱基證券買超6.98萬張,統一證券買超3.5萬張,永豐金證券買超1.71萬張。

這邊要提醒兩點:第一,主力進出明細不全然都是造市行為;第二,同一券商也都有買進和賣出的交易,造市的目的是創造流動性,因此通常委買、委賣都會掛單。

金管會提出新函釋,00672L不必清算了

元大投信按照規定在3月19日一大早提出申請,金管會則在收盤後也立即提出回應,依照金管證期字第1090335155號,原本規定「最近三個營業日平均單位淨資產價值較其最初單位淨資產價值累積跌幅達百分之九十」拉長為「三十個營業日」,元大S&P原油正2、街口布蘭特油正2、富邦VIX三檔熱門期信ETF都解套了。

但是金管會臨時修改規則,也讓3月19日因為擔心清算而賣出00672L的投資人受創慘重。3月20日,大幅買單再度進場搶購00672L,折價又再度轉為溢價,截至收盤時,溢價已高達35%:

而造市商當然也順勢拋售套利,同時也讓想買的人能買得到,其實拋售的量還不夠,所以才會溢價。最終,元大證券賣超11.53萬張,凱基證券賣超6.26萬張,統一證券賣超3.59萬張,永豐金證券賣超1.9萬張,均價則是2.73元。

換句話說,元大證券前一天買12.88萬張,隔天再賣11.53萬張,價差則是1.15元,等於就賺了1.33億元。但是再次強調:這不純粹都是元大證券的造市交易。

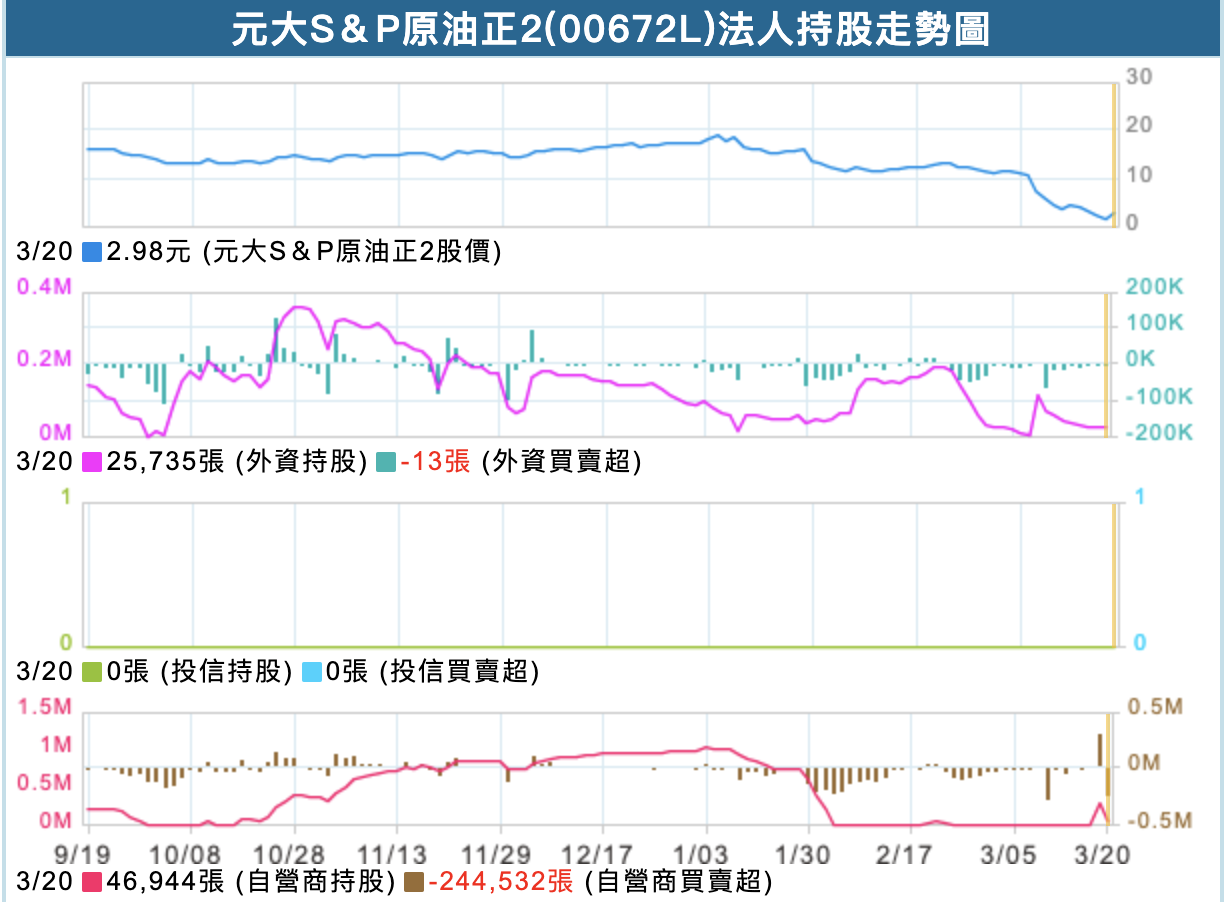

我們無法直接看到造市者的交易比例,但是可以從自營商的持股變化來了解。自營商在3月19日買超281,514張,在3月20日賣超244,532張,其實跟主力進出的趨勢是很接近的,也就是造市商大概以20萬張左右的規模在做套利,同時也提供了流動性,讓3月19日的投資人賣得掉,也讓3月20日的投資人買得到。

要知道的是,套利不一定賺錢,尤其是這種利用折溢價的套利往往會超過一個交易日,必須承擔額外的價格變動。試想,如果3月20日原油再次演出像是3月9日那樣的大跌30%,這檔ETF的淨值會崩跌60%,造市者恐怕就很難賺到錢了。

立委邱顯智質疑:有人出老千?

然而,上述的這些行為,被立委邱顯智發文質疑券商從中牟利:

邱顯智問金管會五個問題:

- 03/19元大發布公告前,元大是否有跟金管會請求放寬規定?

- 若有,是否向元大透漏擬放寬規定的政策?

- 03/19 盤後的規定放寬,元大是否提前得知?

- 若元大事先得知規定將放寬,03/19、03/20元大的買賣行為,金管會要不要介入調查?

- 除了元大外,有沒有其他券商也事先得知消息,從中牟利?

我很樂見這五個問題能被釐清,但我擔心的是造市者的套利被污名化,如果ETF市場因此而失去流動性,對投資人來說絕對不是一件好事,將會變成想買買不到,想賣賣不掉,或是沒有適當的造市,造成買賣的價格不連續。

持有00672L是投資還是賭博?

前面,我想把事情的來龍去脈講清楚,讓大家知道到底發生了什麼事。最後,我想必須要回歸到00672L的交易者身上。在我看來,持有00672L的人都是賭徒,而不是投資人,受創慘重固然可憐,但真的可以自稱是「受害者」嗎?還是根本就在玩一場自己完全不懂規則的賭局?

我常常告誡投資人:不懂的不要買,但是我更常看到許多投資人:想賺錢隨便買。

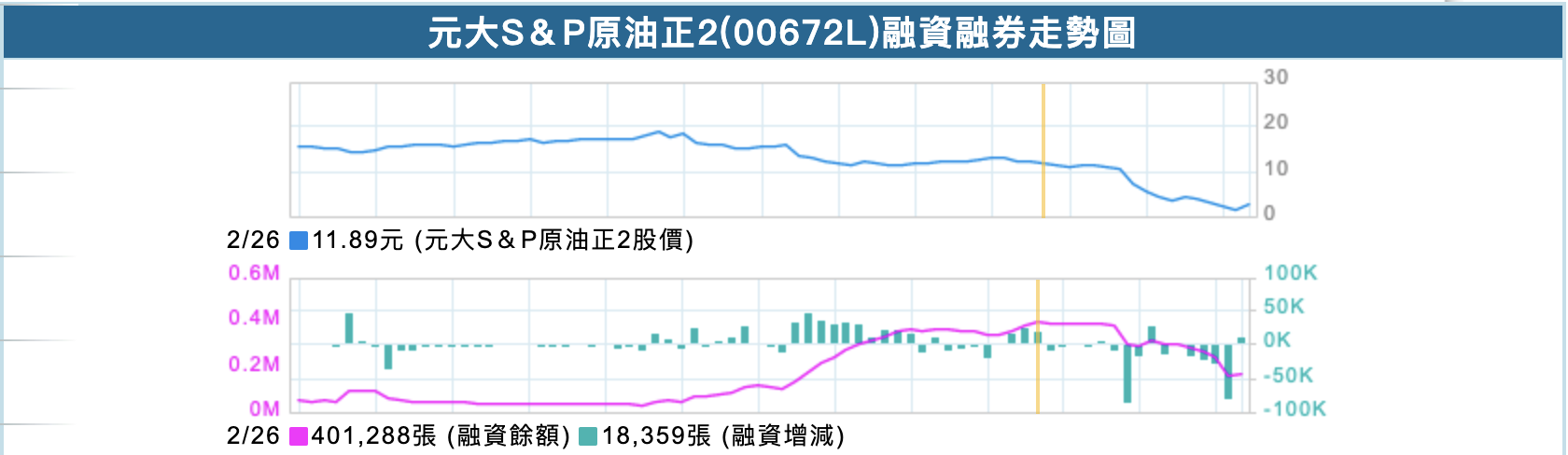

試問,為什麼元大S&P原油正2在3月9日會出現300%溢價?是不是投資人追買的時候都沒在看即時淨值?試問,這種兩倍槓桿的ETF,公開說明書已經說不可以長期持有,有資格交易的人也一定在券商簽過風險預告書,可是有不少自稱受害者揭露自己的交易,結果發現已經持有超過一個星期!是不是簽風險預告書的時候根本沒在看自己會承受什麼風險,也從來沒看過公開說明書?最後,這種高風險的ETF,卻融資買進,最高還創下融資餘額達40萬張,這不是賭博什麼才是賭博?

我的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程,槓桿和反向型ETF的單元是免費試看的,你不需要買課程,也可以了解這種高風險的ETF有什麼特性。

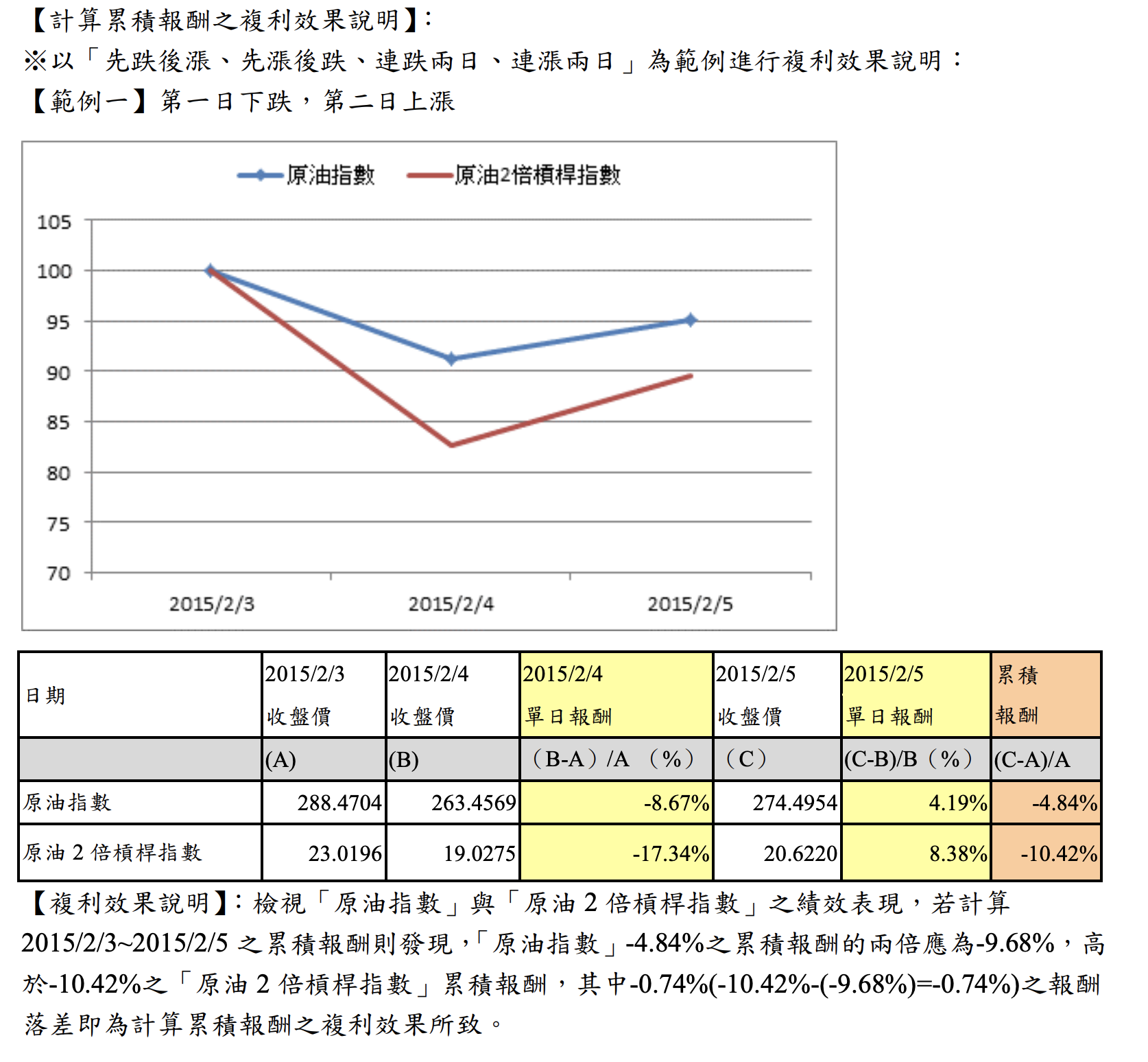

簡單來說,你清楚槓桿和反向ETF的兩倍或是反向,是「單日報酬」嗎?延伸出來,這種ETF的槓桿、再平衡與複利效果三大特性,你都清楚嗎?看對方向,為什麼不一定賺錢?看錯方向,為什麼賠錢的程度比ETF宣稱的還要更大?為什麼追蹤的指數先上漲5%,再下跌5.26%,回到原點了,槓桿兩倍的ETF卻造成了損失?

只要簡單測驗一下,就知道你是不是真的了解槓桿和反向的ETF:

1. 假設指數為100點,連續10天都下跌5點,最後收在50點,請問槓桿兩倍的ETF會不會歸零?

2. 買進反向ETF,指數漲了100%,請問反向ETF會不會歸零?

我也在課程中告訴大家,當有劇烈波動的時候,不可以持有槓桿與反向的ETF,因為ETF必須每天大幅調整自己的曝險部位,你可能會不知道自己到底為什麼賠錢。

這些資訊,其實在公開說明書裡面都有許多清楚的舉例:

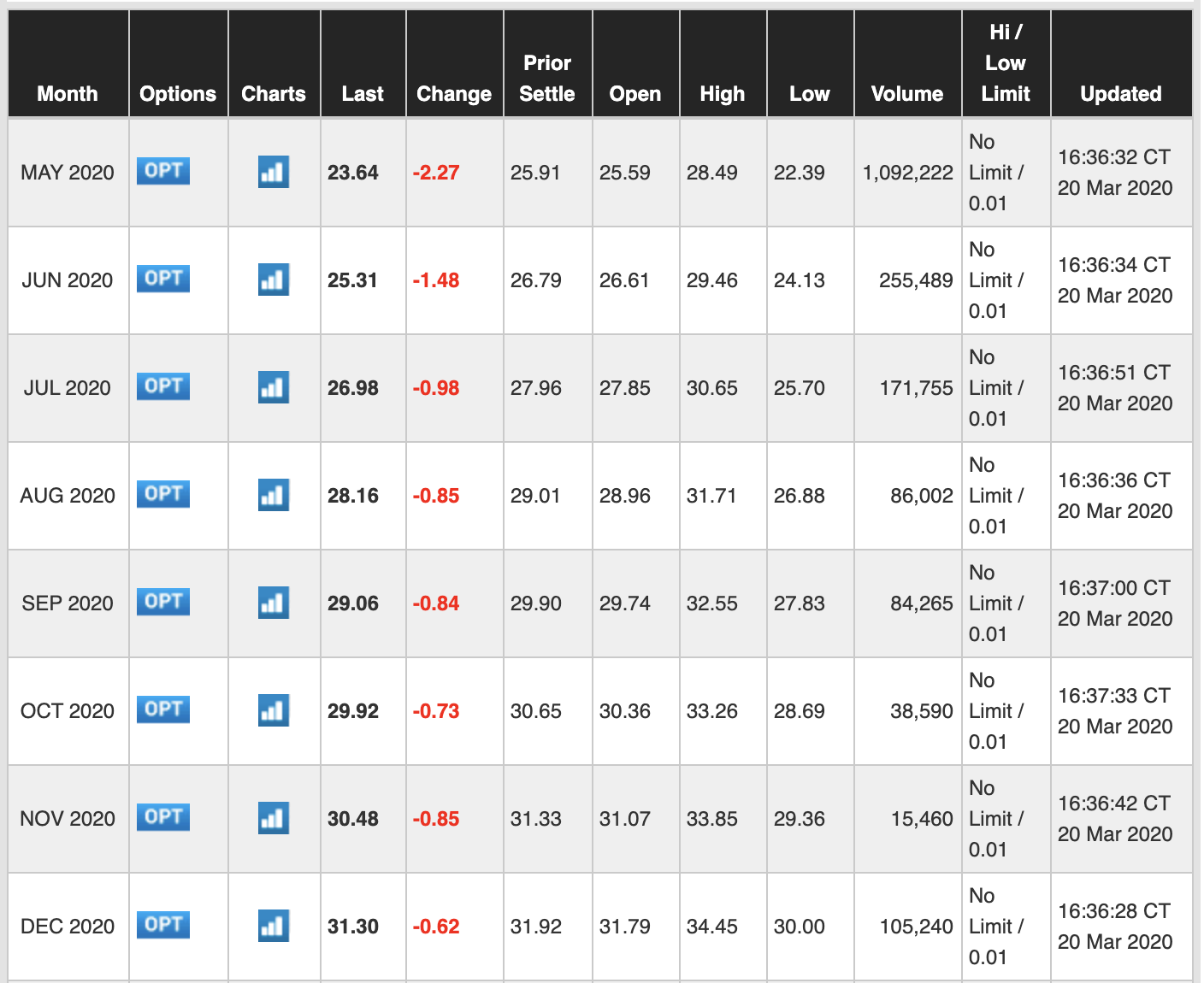

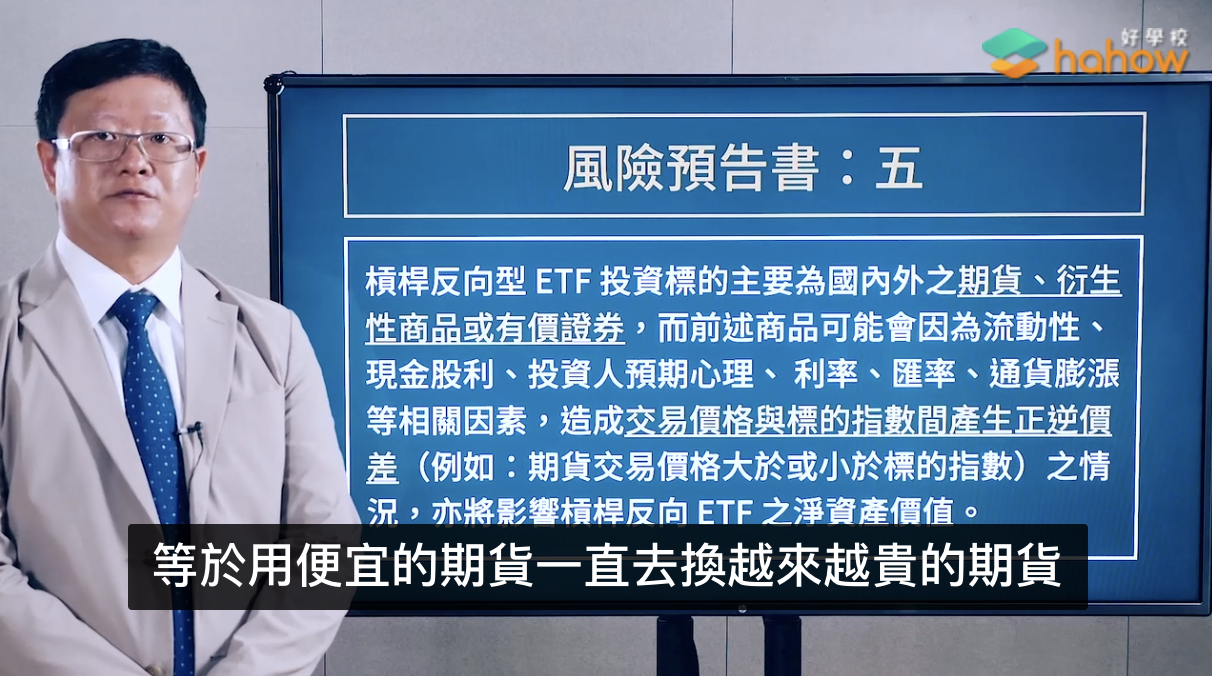

更何況,元大S&P原油正2是一檔期貨型ETF,投資人還會承擔期貨合約轉倉造成的風險,看得懂下面這張最新的原油遠近期期貨合約報價代表什麼意思嗎?遠月合約比近月合約貴那麼多,為什麼會讓自己賠錢?

不懂的話,為什麼不先學會,再來交易這種高風險的ETF呢?

可能有人會覺得,慘賠的交易者已經很可憐了,為什麼我還要這樣「檢討受害者」?但是如果這些承受高風險的交易者一直學不會這些金融商品的風險,也只會一直受害下去,我這篇文章正是要教育交易者,這些商品到底有哪些要注意的風險?簡單來說,下單交易元大S&P原油正2之前,有沒有研究過這些資訊?

- 即時淨值是多少?了解現在是折價還是溢價。

- 最佳五檔的買單、賣單情況如何?了解流動性是否理想,包括價格的連續性、掛單量是否充足。

- 原油期貨合約的遠期與近期價差幅度是多少?現在處於正價差還是逆價差?

- 進出場策略為何?這種ETF不建議長期持有,原則上一週內為限。

其實也不只有00672L,00677U的富邦VIX也一樣有很大的爭議。

過度積極的台灣交易者甚至把這檔高風險的ETF買成全世界規模最大的VIX ETF,看了也只能感嘆,台灣人真是賭性堅強啊!可惜的是,早就出現狀況的富邦VIX並沒有讓金管會早日下定決心,遲遲沒有作為,才會造成竟然在元大申請清算之後,才修改規定,投資人對金管會的不滿完全是可以理解的。

但,我真的無法同情00672L、00677U的交易者,這些人甚至沒資格被稱為投資人,因為那都是自願進入賭場的賭徒,完全漠視了「不懂的不要買」的投資真理。

延伸閱讀:

把跌到快下市的富邦VIX ETF買到全球最大!台灣人哪來的堅強賭性?

想學更多ETF投資?

繼續閱讀學院的ETF文章,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

3月19日台股開盤當天00672L哪來的溢價20%?明明就是負的幾%

WTI原油是在台股當天”收盤後”才立馬開始狂拉到隔天3/20

你怎麼可以拿00672L台股13:30收盤數據去對比3/20WTI美股收盤數據???3月19日哪來的造市者是用80元買進值100元的資產??

那麼多眼睛盯著看,自己活該賠就賠了,偏偏就還是有人要幫元大或金管會講話。請問那天盤中元大公布的淨值到底什麼時候有到兩塊了?收盤那一秒?還是元大買的那一秒?