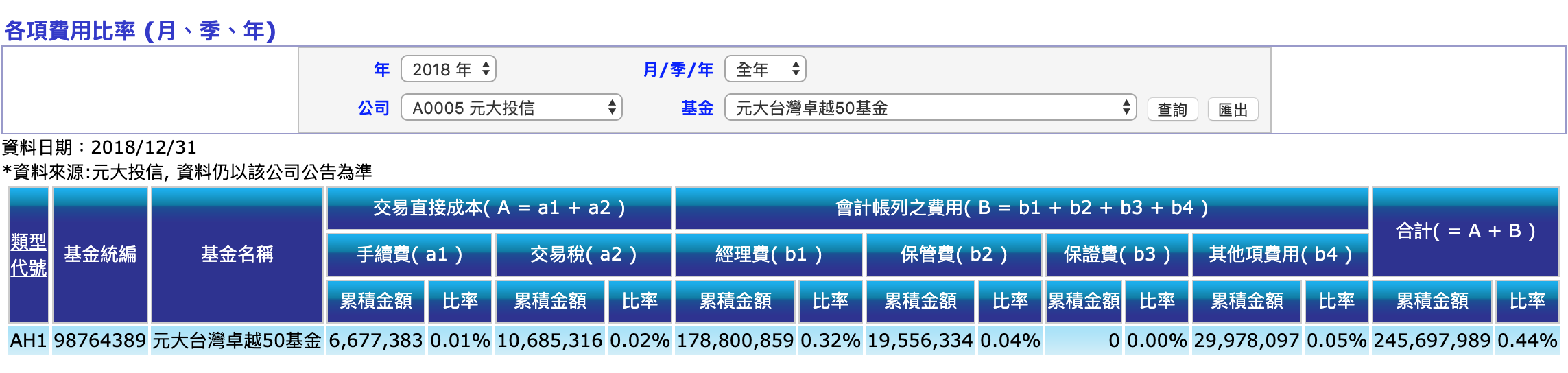

台灣50的費用率高達0.44%

元大台灣卓越50基金,也就是俗稱的台灣50(交易代號:0050),是台灣最知名的ETF,但是與美國所發行的ETF動輒低於0.1%的總費用率相比,這檔最知名、規模超大的ETF卻始終維持在0.32%的管理費和超過0.4%的總費用率。如果我們上投信投顧公會的網站上查詢,可以查到2018年,台灣50的費用率高達0.44%,而大家都很熟悉的SPY,則只有0.0945%,相差了快要5倍。

為什麼這件事情很重要?假設你投資台灣50的資產是三百萬元,0.44%就是你每年要負擔13200元的費用,但是如果降低到只有0.2%,就會減少為只要6000元,這就像是你每年多了7200元可以投資,累積10年的複利下來,將會是很大一筆錢的差距。

不過這件事情有點複雜,所以我打算分成三篇文章來討論,包括發行公司本身的情況、基金本身的情況以及投資人的情況。第一篇,就先來談談元大投信這家公司吧!

元大投信只是元大金控一個小小的子公司

元大投信是元大金控的子公司,而且是非常小的一家子公司。2018年,同一個金控底下,元大證券稅後淨利有88.88億元,元大銀行也有85.96億元,這兩個子公司才是主要的獲利來源。而接下來才是元大期貨和元大投信,稅後淨利差不多都是10億元。但元大期貨至少還有15%的年成長,元大投信的10億元是完全沒成長。

大家都上過班,知道成長就是企業追求的主要目標,你可以說一年賺10億元真的很多,但相較於整個金控集團,元大投信規模不但小,而且還沒有成長,比起元大證券11%的成長和元大銀行27%的成長,其實恐怕是不好交代的。在這種情況下,你要元大投信調降台灣50的費用,除非遭遇非常大的市場競爭壓力,不降會比降更慘,不然其實是不太可能的。

此外,請大家回到本文第一張圖,看看台灣50一年的管理費總收入是多少?沒錯,1.79億元,也就是元大投信一年賺了10億元淨利,而台灣50的管理費收入就佔了快要18%,公司的淨利和管理費的營收當然不能直接比,不過其重要性一看就知道,既然重要,費用的調整就是茲事體大,那當然更難了。

不過元大金控對元大投信的資訊差不多就這樣,就如前面所說,元大投信真的在整個金控集團底下遠遠不如證券和銀行重要,所以本文差不多也就到這邊了。不過,其實我覺得大家應該也要知道一下,那麼證券和銀行又是怎麼賺錢的呢?

元大證券的營收結構

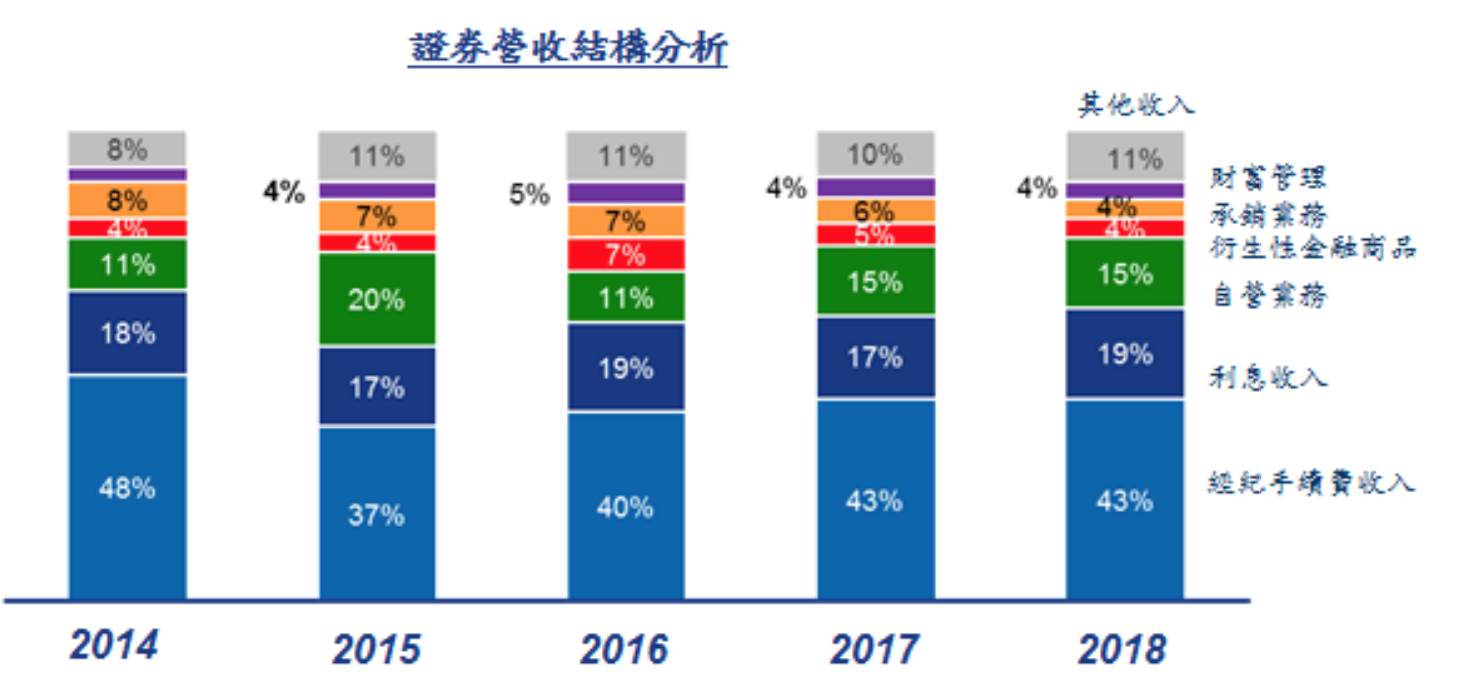

首先來看看證券:

手續費收入還是最主要的,高達91億元,但是融資給股票投資人來賺利息收入也是很大一筆收入,有40億元,其餘自營交易也不少,有32億元。所以,假設今天突然有券商宣布0手續費,你會知道這個策略的衝擊有多大,不收手續費之後券商又可以靠什麼來賺錢?其實如果利率高的環境下,用0手續費來搶市佔率,再用利息收入來賺錢,是值得算一算到底可不可行的策略。

不過我必須要說,這種情況在台灣不太可能發生,因為「中華民國證券商業同業公會會員自律公約」就有限制:

所以知道為什麼如果有券商出現複委託手續費特別低的方案,很快就消失了嗎?

這就是一種名為公平合理,實際上保護整個產業可以一起不長進的情況。其實這條規定不只保護了券商,當券商以高手續費讓投資人不想透過複委託購買美國的ETF,那麼也保護了台灣的ETF發行公司。

想想看,如果複委託買SPY只要10美元的手續費,那麼相較於SPY只有0.0945%的費用率,同樣追蹤S&P 500指數的元大標普500 ETF(代號:00646)收了0.68%的費用率,還有任何競爭力嗎?

元大銀行的淨收益結構

接下來看看元大銀行的淨收益結構,其實主要的收益還是來自利息,也就是用低一點的利息讓存戶把錢存在銀行,再用高一點的利息把錢借貸出去,賺取中間的利差,聽起來是利潤很微薄的生意,但是規模放大之後也就很可觀了,元大銀行的存款規模是10582億元,放款規模是7324億元,2018年光是利息淨收益就賺了135億元。利差走勢則可以參考下圖:

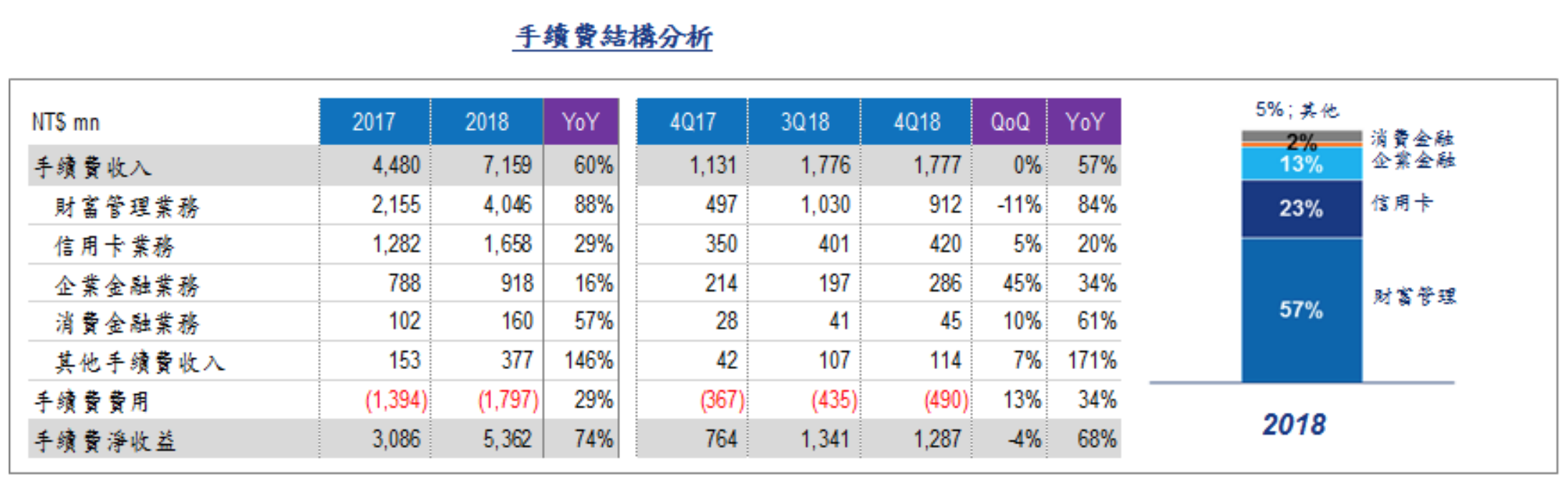

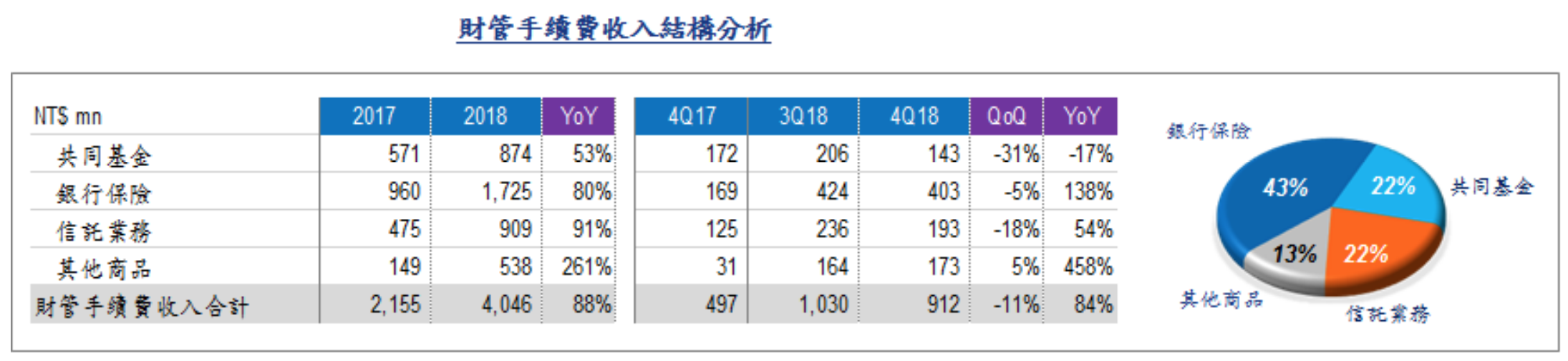

第二大的則是手續費,也就是賣基金、賣保單所賺到的錢,2018年也賺了將近54億元,這部分又可以慢慢解析。

從上圖可知,手續費收入有財富管理的40.46億元、信用卡的16.58億元。

財富管理又分為共同基金的手續費有8.74億元,保險有17.25億元,還有信託業務的9.09億元。看到這邊,其實不是要大家去看銀行怎麼賺錢,而是讓大家了解,元大投信發行ETF再怎麼賺,在同一個金控的這些子公司的業務相比起來,都只是一門小生意。

金控體制,是對投資人而言最糟糕的體制

也許台灣50是台灣最重要的ETF之一,也許大家覺得元大投信是台灣最重要的ETF發行投信之一。但是如果今天像是過去寶來投信的時代,投信是一家相對獨立的公司或是證券的子公司,那麼事情會單純許多。但如今台灣以金控的方式在打造金融產業,我必須要說這對投資人來講不是一件好事。

為什麼?因為那些從投資人荷包裡面拿錢的子公司和部門會變得很大、很有影響力,像是元大金控就是一個很好的例子,元大證券和元大銀行才是這個金控裡面的主角,收取手續費才是這家金控的獲利主力。那麼,原本應該負責金融產品研發與創新的投信,恐怕不但沒資源,也沒聲音了。你還會認為這種情況下,台灣50還有機會調降費用嗎?你還認為元大證券會以券商的資源去幫元大投信推廣商品嗎?

這就是為什麼我不只拿元大投信出來講,而要連同元大銀行和元大證券都一起講。從ETF的世界去看,元大投信很大,但是從元大金控的世界去看,元大投信很小,台灣50更小。一家淨收益破千億元的金控底下,一檔ETF一年收1.8億的管理費,而且業績沒有成長,你覺得有任何調降費用的可能嗎?

下一篇,我們來談談台灣50本身的情況。

想學更多ETF投資?

繼續閱讀學院的ETF文章,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?