在之前探討 repo 的文章裡面有提到,央行在緊急時刻有四種非典型貨幣政策:

- 負利率(Negative Interest Rate,NIR)

- 延展貸款操作(Extended Landing Operation,LO)

- 資產購買計劃(Asset Purchase Program,APP)

- 前瞻性指引(Forward Guidance,FG)

今天,就來介紹負利率(NIR)。在所有的非典型貨幣政策裡面,負利率的爭議性在學術界裡面最大,因為沒有人能夠確定到底負利率要怎麼運作?所以負利率儘管也算是利率政策,但還是被歸類在非典型貨幣政策裡面。

理論上來講,最早討論到負利率的文獻其實可以回溯到一位特立獨行的經濟學家 Slivo Gesell(1916)的時候在 “Die Natuerliche Wirtschaftsordnung” (經濟自然秩序,The Natural Economic Order)書中所提到,然而 Gesell 有關負利率的想法則被凱因斯(1936)在他那本著名的 “General Theory” 裡面發揚光大。

根據 Gesell 的想法,負利率的實施辦法就是政府可以發行貨幣,然後定期地對一部分的貨幣蓋章,透過這種方式可以減少人民持有貨幣的慾望而更想要把錢拿去投資,於是可以達到負利率的效果。而凱因斯則是認為這是個很蠢的想法,因為這最終只會讓貨幣失去流動性,人們會乾脆以物易物。

學術上兩種實施負利率的方式

隨著電子支付的崛起,事實上越來越多人覺得 Gesell 的看法其實是可行的,因為如果國家的貨幣全部採用電子支付的方式來呈現,那麼要做到這一點其實很簡單。一旦國家全面採用電子支付的話,因為太方便了,所以人民反而願意接受負利率而不致於讓貨幣的流動性消失。

另外一種負利率的實施方式則是國家發行兩種貨幣,透過兩種貨幣的匯率來實施負利率,儘管在現實面來看這非常不可能,但是理論上面倒是很好解釋 Rogoffy 在 2017 年的時候發表一篇論文叫做 “Dealing with Monetary Paralysis at the Zero Bound” 就提出一個有可能的辦法:首先我們建立一個虛擬貨幣,而政府宣布這個虛擬貨幣才是「真」的錢,所有人要繳稅、支付政府合約、罰款等等,都要透過這個虛擬貨幣。然而同時也允許紙幣繼續存在,但是紙幣以及虛擬貨幣有一定的匯率。

例如政府打算實施-3%的利率,那麼央行就可以讓這虛擬貨幣以及紙本貨幣的匯率貶值 3%,也就是說今年 1 單位的紙幣可以兌換 0.97 單位的虛擬貨幣,到了明年就變成 1 單位的紙幣只能兌換 0.94 單位的虛擬貨幣。這跟上面那個方法不同的是國家不需要強制人民持有虛擬貨幣,而每年可以發行同樣數量的虛擬貨幣以及紙幣來避免人們的心理因素產生影響。

上述兩種理論說起來都很簡單,但是實施起來卻有巨大的技術難度,所以儘管有不少央行採取負利率政策,但是負利率的程度都不大。下面我就簡單介紹負利率在現實是怎麼個做法?

現實上各國央行如何實施負利率?

雖然有關負利率的討論在 1916 年就開始了,然而負利率實施的可能性其實在 2007 年的金融危機才被考慮。最早採取負利率的央行是瑞典央行(Riksbank),實施的時間點是 2009 年的七月,後來在 2014 年到 2016 年的期間,歐洲央行(ECB),丹麥央行(DN),瑞士央行(SNB)以及日本央行(BoJ)也陸續採取了負利率。

其中,瑞士央行是透過改變商業付款的方式來實施,其他央行則是透過 IT 支付系統、文件以及會計準則等來實施。

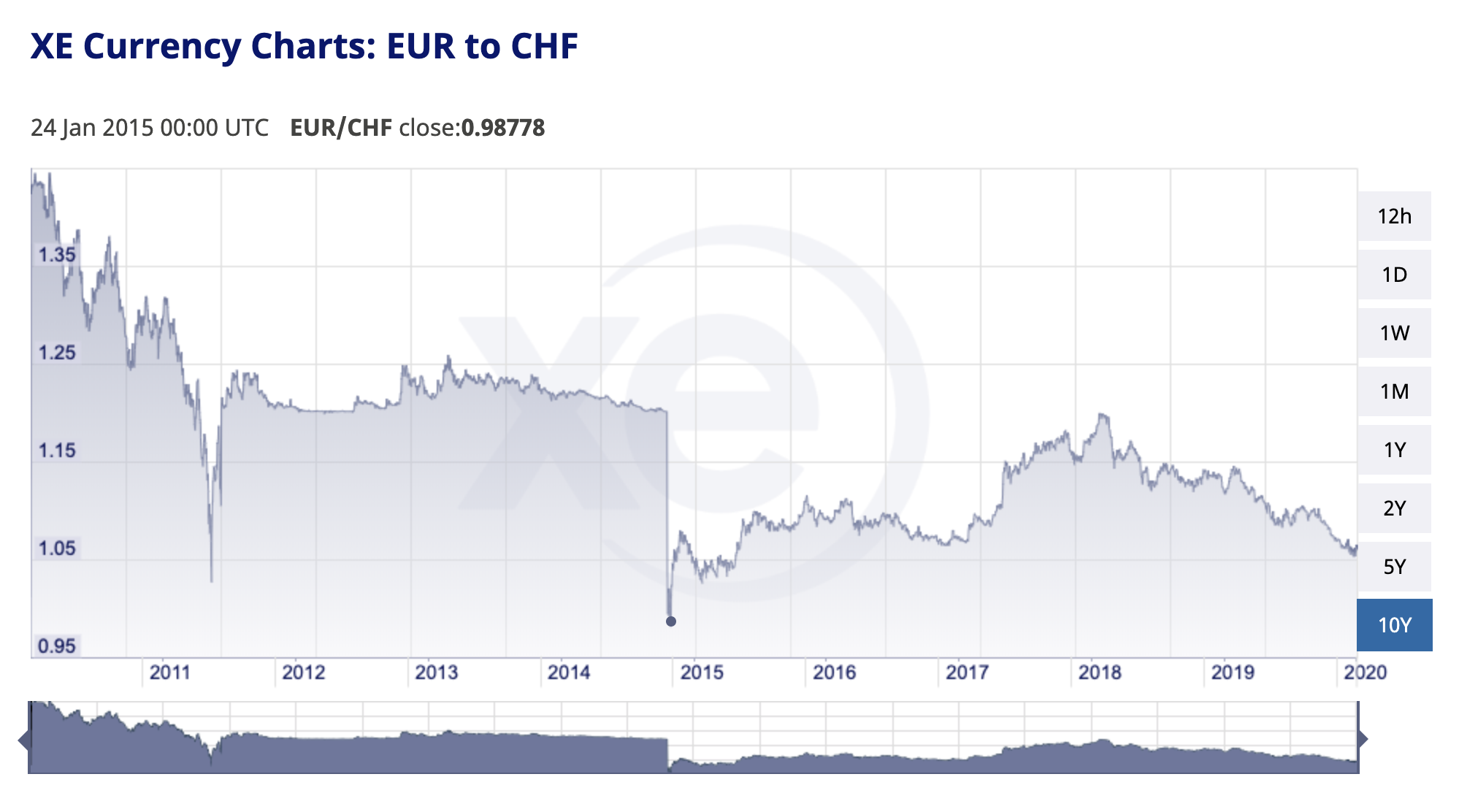

瑞士的案例其實特別有趣,因為 SNB 實施負利率的原因跟總體經濟比較沒關係,反而跟匯率有關,因為 SNB 為了維持所承諾的瑞士法郎兌換歐元的最低匯率(當時承諾 EUR/CHF 的匯率是 1.2,然而在 2015 年一開始的時候飆到 0.99,詳見下圖),所以在 2014 年的 12 月實施 -0.25% 的利率。由於 2015 年一月瑞士法郎持續面對升值壓力,SNB 就乾脆將利率降到 -0.75%,甚至還透過大量購買外國貨幣計價的資產來實施 QE,維持歐元兌換瑞士法郎 1.2 的最低匯率。

對於市場來講,小額存款利率在大部份實施負利率的國家來說等同於零利率,真正影響到存款利率的反而是大企業的存款利率,原因在於小額儲蓄者持有現金的成本遠小於大企業。然而瑞典央行卻發現,儘管小額存款的利率雖然還是 0,但是許多銀行還是透過增加存款以及服務費用轉移到消費者身上等方式來實施負利率。

BoJ 的負利率則是有效的達到了殖利率曲線控制(yield curve control,YCC)的效果。所謂的 YCC,就是政府試圖縮小長期債券與短期債券殖利率的利差(包含公債以及企業債),進而達到短期刺激經濟的效果。

事實上 FED 也有認真考慮過這個措施,如果真的實施的話,那麼「殖利率倒掛」反而會變成 FED 的刻意為之,如果 FED 真的打算進行殖利率曲線控制的話,那麼 FED 實施負利率的可能性就大幅提高了,有關 YCC 的詳細介紹我會另外寫一篇。

負利率政策有效嗎?

回到負利率本身。事實上國際清算銀行(BIS)在 2018 年對各國央行做問券調查,讓他們評估負利率的效果,大部份的央行認為負利率還算有效,然而他們卻普遍認為一旦負利率太超過了,那麼央行很可能會無法控制負利率的副作用,最終導致負利率政策造成的負面效果遠高於正面效果。(詳見 BIS,2019, Unconventional monetary policy tools: a cross-country analysis)

印度廢除紙鈔的去貨幣化算不算負利率?

最後,特別介紹一下 Rogoff(2017)提到的印度「去貨幣化」案例,他認為這也算是負利率的一種。在 2016 年 11 月的時候,印度總理穆迪宣佈廢止印度最大的貨幣面值 500 以及 1000 盧比紙鈔(在當時的匯率大概是相當於新台幣 22.5 元和 45 元),印度政府給人民 50 天的時間去準備把這兩種面值的鈔票花完或者乾脆換成面值更小的鈔票,50 天之後 500 跟 1000 盧比的鈔票會變成廢紙。

Rogoff 認為最大的問題在於 50 天的時間太短,事實上他本人在這之前就提議過類似的方法,但是他提議要 7 年的時間讓人民準備,而印度只有 50 天。

不過 Rogoff 卻認為儘管印度政府由於時間太短,導致這種燒錢式的「負利率」成效不彰,但是對於印度這種繳稅率超低(平均小於 2% 的人民繳稅)以及貪污盛行的國家來說,可能會增加繳稅率以及降低貪污,原因在於犯罪行為以及逃漏稅等更容易透過大面額的現鈔來達成,如果大面額的鈔票突然失去貨幣價值的話,這些犯罪行為、貪污以及逃漏稅就會降低。

當然這只是理論而言,由於只有印度做過,所以也只有印度能夠當做例子來研究。Gabriel et al(2019)在他們的論文 “Cash and the Economy: Evidence from India’s Demonetization” 發現,這種去貨幣化的方式反而導致印度的經濟活動降低,存款增加以及貸款減少,跟其他國家在負利率的實施上面有著很大的不同,然而這也加速了印度電子支付的過程。

由於大部份逃漏稅以及犯罪活動都是以現金的方式進行,該論文的作者們也認為,去貨幣化的確大幅降低了印度的貪污以及犯罪收入,並且增加了繳稅率。

延伸閱讀

【美國總經】非典型貨幣政策:repo 以及 reverse repo

【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE

【美國總經】非典型貨幣政策:前瞻性指引

想學更多投資?

繼續閱讀學院的投資學教材,更歡迎加入眾多學員五顆星評價的《ETF 投資全球:帶你量身打造專屬資產配置》線上課程!

作者資料

最新文章

美股2020-04-09【美國總經】非典型貨幣政策:殖利率曲線控制(YCC)

美股2020-04-09【美國總經】非典型貨幣政策:殖利率曲線控制(YCC) 美股2020-04-03【美國總經】非典型貨幣政策:前瞻性指引

美股2020-04-03【美國總經】非典型貨幣政策:前瞻性指引 美股2020-03-30【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE

美股2020-03-30【美國總經】非典型貨幣政策:資產購買計劃,從QE到QQE 美股2020-03-27【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)

美股2020-03-27【美國總經】非典型貨幣政策:負利率(Negative interest rate,NIR)