2017 年,投資美股的人應該都有不錯的收穫,指數上漲了兩成,不少類股也有相當好的表現,像是科技類股上漲了 35%。在去年一整年持續創新高的表現之後,也讓許多投資人紛紛擔心,美股是不是已經接近高點了?

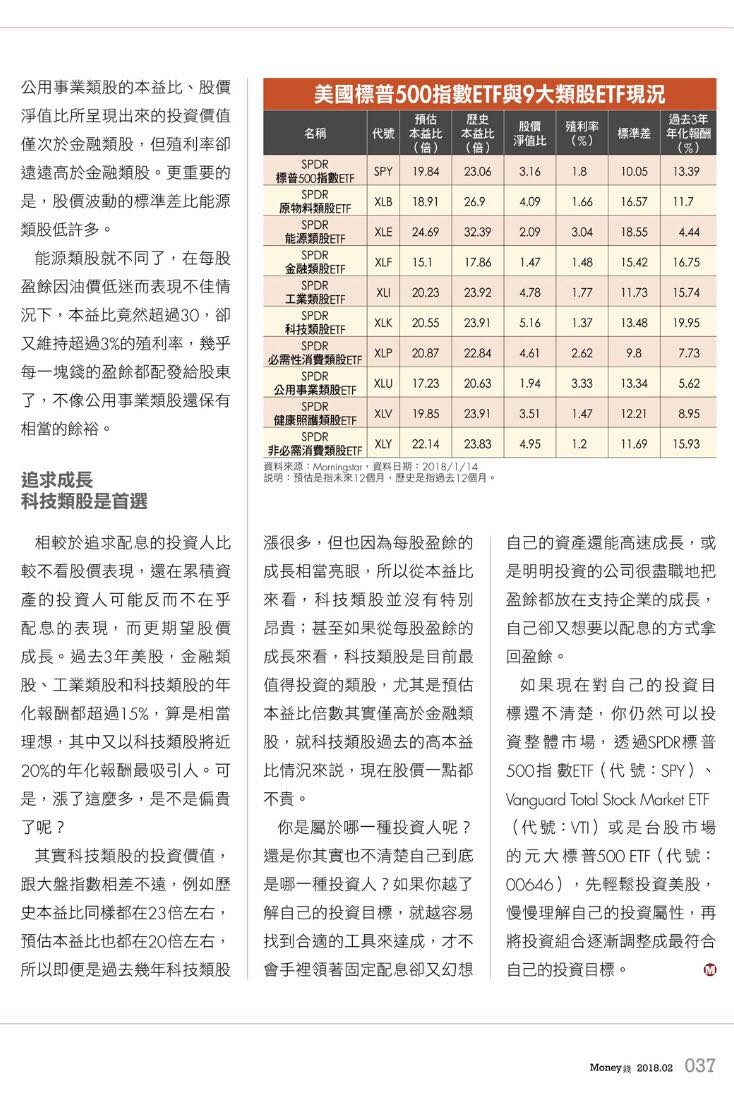

每個類股的差異其實很大,我們先來大略檢視一下幾個比較基本面的指標。從表格中可以看到,追蹤大盤指數的 SPY 歷史本益比為 23.06 倍,預估本益比則為 19.84 倍,這樣的數據的確是偏高的,但是從預估值比歷史值高也可以看得出來,EPS 還在持續上漲當中,以目前的股價去對照未來一年的盈餘表現,美股也就沒有那麼貴了。當然,預估的EPS可不可信,那就見仁見智了。

總之,如果保守看待的話,歷史本益比、股價淨值比和殖利率的數據都告訴我們,美股並不便宜。

撿便宜的投資人:金融類股

但是並非所有類股都不便宜,我們還是可以看到有一個類股特別的划算,也就是2008年金融海嘯受創最重的金融類股,直到今日都還沒完全恢復,歷史本益比才 17.86 倍,股價淨值比才 1.47,都算是相當合理的數值。

別誤會,股價高一定有其原因,股價低亦然,金融類股的股價合理,未必就表示一定會補漲到跟其他類股相當,而可能是投資人認為其他類股的機會更值得把握,況且殖利率一向不好看的金融股,即使股價合理,配息也只有 1.48%,還低於大盤指數。

追求配息的投資人:公用事業類股

如果以配息做為考量,那麼能源類股和公用事業類股一直都是首選,目前的殖利率也都有 3% 以上,算是退休族群的首選,如果投資目的是以追求固定收益而非資本增長的投資人,的確可以繼續考慮投入這兩個類股。但是如果這兩個類股要做取捨的話,現在的公用事業類股可能更優於能源類股。怎麼說呢?

首先,公用事業類股是防禦類股,也就是在大盤指數下跌的時候,這個類股會跌比較少甚至反向上漲。然而過去一年大盤指數不斷創新高的情況下,公用事業類股的股價表現差強人意,尤其 12 月更是大跌,這也讓目前公用事業類股的本益比、股價淨值比所呈現出來的投資價值僅次於金融類股,但殖利率卻遠遠高於金融類股。更重要的是,股價波動的標準差比能源類股低許多。

能源類股就不同了,每股盈餘的表現因油價低迷而不佳情況下,本益比的倍數竟然超過 30,卻又維持超過 3% 的殖利率,幾乎每一塊錢的盈餘都配發給股東了,不像公用事業類股還保有相當的餘裕。

追求成長的投資人:科技類股

相較於追求配息的投資人比較不看股價表現,還在累積資產的投資人可能反而不在乎配息的表現而更希望股價的成長。過去三年美股,金融類股、工業類股和科技類股的年化報酬都超過 15%,算是相當理想的了,其中又以科技類股將近 20% 的年化報酬最為吸引人。可是,漲了這麼多,是不是偏貴了呢?

其實科技類股的投資價值,跟大盤指數相差不遠,例如歷史本益比同樣都在 23 倍左右,預估本益比也都在 20 倍左右,所以即便是過去幾年科技類股漲很多,但也因為每股盈餘的成長也相當亮眼,從本益比來看,科技類股並沒有特別昂貴,甚至如果從每股盈餘的成長來看,科技類股市目前最值得投資的類股,尤其是預估本益比倍數其實僅高於金融類股,就科技類股過去的高本益比情況來說,科技類股一點都不貴。

結語

註:本文刊登於 2018 年二月份《Money錢》月刊的「美股追蹤」專欄。

作者資料

- 經營「USA STOCK」財經部落格,討論指數投資、價值投資等各種投資哲學與資產配置方法,現為線上課程《小資族理財的第一堂入門課》講師與「台灣ETF投資學院」創辦人。

最新文章

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業!

ETF2021-08-25【ETF工具介紹】財經M平方的ETF專區,這樣用最專業! ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略

ETF2020-11-23【ETF投資】國泰台灣5G+ ETF(00881)的投資策略 美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎?

美股2020-11-03【美股投資】美國大選結果即將揭曉,投資人該做什麼嗎? 美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?

美股2020-11-02【美股投資】今年已新增超過 30 萬戶複委託,為何台灣投資人湧進美股?